Allvest | 19.08.2024

Kapitalmärkte im ersten Halbjahr 2024 weiter erholt – Anlagestrategien der Allvest mit guter Bilanz

Inflation weiter über 2 %, Diskussion um Zinssenkungen der Zentralbanken und steigende Börsenkurse weltweit. Beide Allvest Anlagestrategien legen im ersten Halbjahr 2024 zweistellig zu.

Erholung der Kapitalmärkte setzt sich im ersten Halbjahr 2024 fort

Allvest Anlagestrategien mit Wertzuwachs von jeweils über 11 %

Kostengünstiges Fondsinvestment mit niedriger Volatilität und einem attraktiven Rendite-/Risikoprofil

Allvest Kunden haben die Wahl – der Renditebaustein ihres Kapitals wird entweder in eine aktive oder in eine passive Anlagestrategie investiert. Beide Strategien können für das erste Halbjahr 2024 eine gute Bilanz vorlegen. In einem insgesamt freundlichen Kapitalmarktumfeld legte die passive Anlagestrategie, die in ETFs und Indexfonds investiert, 11,6 % zu. Die aktive Strategie, die im Wesentlichen auf aktiv gemanagten internationalen Aktienfonds basiert, gewann 11,9 % (jeweils nach Kosten). Im Vergleich zu den wichtigsten internationalen Indizes zeichneten sich beide Strategien erneut durch deutlich geringere Wertschwankungen (gemessen an der Volatilität) aus.

Weitere Informationen zu den beiden Anlagestrategien und deren Zusammensetzung sowie Videointerviews mit den Fondsmanagern finden sich auf der Allvest Website. Den tagesaktuellen Wert ihrer Allvest Verträge können Kundinnen und Kunden jederzeit in ihrem persönlichen Cockpit einsehen.

Kapitalmarktumfeld im ersten Halbjahr 2024

Die Kapitalmärkte wurden in den ersten sechs Monaten des Jahres weiterhin stark von der Inflationsentwicklung und Diskussionen über Zinsentscheidungen der Zentralbanken beeinflusst. Die Gesamtinflationsraten gingen zwar zurück, aber diese Entwicklung dauerte länger als prognostiziert. Insbesondere in den USA erwies sich die Inflation als hartnäckiger als erwartet. Hoffnungen auf bis zu sechs Zinssenkungen der US-Notenbank Federal Reserve im Jahr 2024 mussten deutlich revidiert werden, denn die US-Wirtschaft verkraftete die höheren Zinsen gut und blieb robust. In anderen Ländern leiteten jedoch immer mehr Zentralbanken einen Lockerungskurs ein. Im Juni senkte Kanada als erstes Mitglied der G7 die Leitzinsen, und die Europäische Zentralbank zog rasch nach. Mit der ersten Leitzinserhöhung seit 17 Jahren gab die Bank of Japan im März ihre Politik der unter Null liegenden Leitzinsen auf und hob die Zinsen auf 0 bis 0,1 % an.

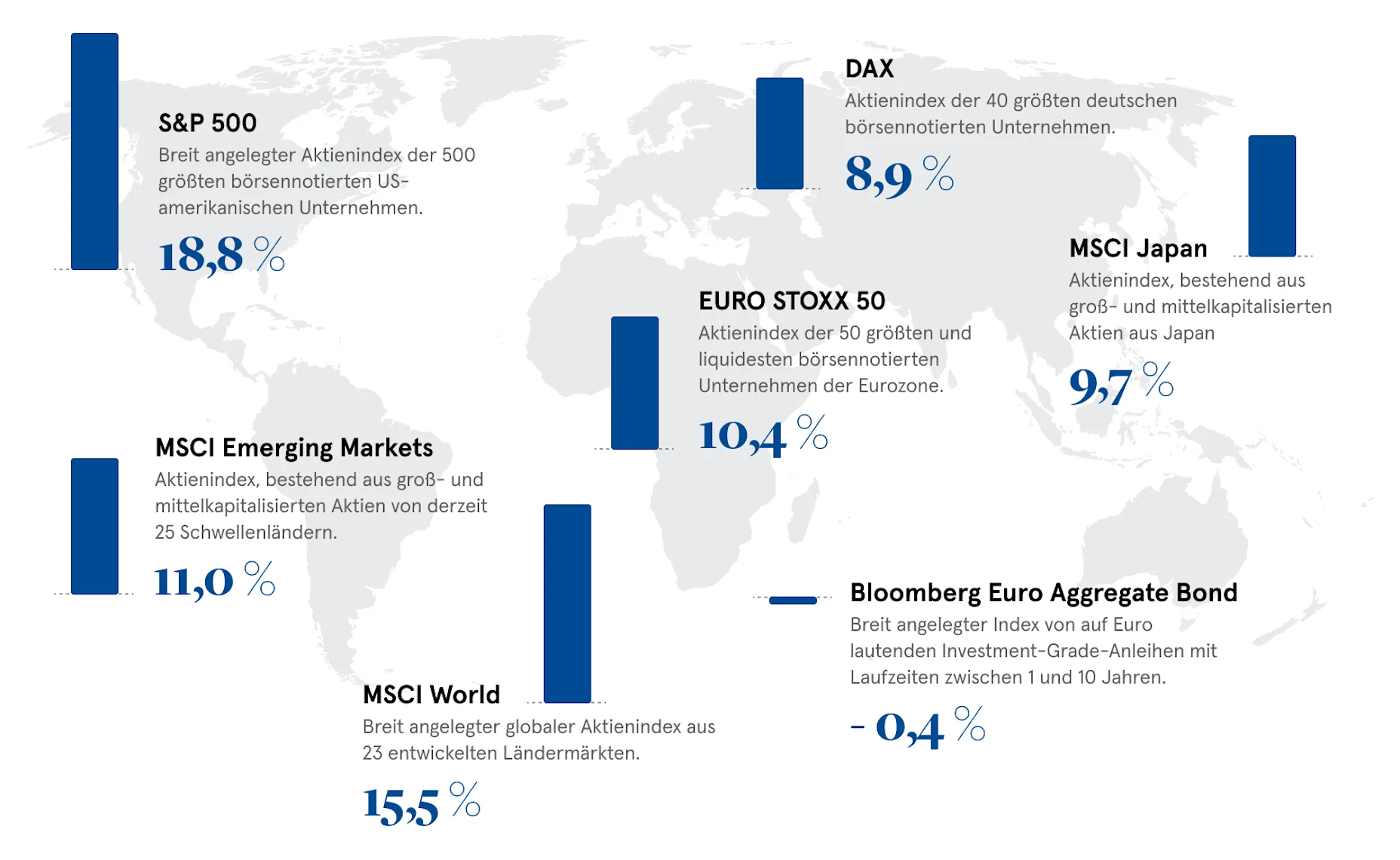

Abb. 1: Wertentwicklung ausgewählter Aktien- und Rentenindizes im 1. Halbjahr 2024

Vor diesem Hintergrund zeigten sich die Kapitalmärkte im ersten Halbjahr 2024 in freundlicher Stimmung. Globale Aktien erzielten deutliche Kurszuwächse; in zahlreichen Märkten kletterten die Aktienindizes auf neue Höchststände. Die Stimmung profitierte von soliden Unternehmensgewinnen, der anhaltend robusten US-Konjunktur und der Konjunkturbelebung in Europa und China. Die Rallye wurde vor allem von außerordentlich kräftigen Kursgewinnen bei Informationstechnologie und Kommunikationsdienstleistern getragen. In den USA entfielen im ersten Halbjahr 2024 knapp 60 % der gesamten Kursgewinne auf nur fünf Unternehmen (NVIDIA, Microsoft, Amazon, Meta Platforms und Apple). NVIDIA allein erzielte über 30 % des Kursanstiegs im ersten Halbjahr. Im Juni überholte NVIDIA kurzfristig Apple und Microsoft und wurde das nach Marktkapitalisierung größte Unternehmen der Welt. In den meisten anderen Sektoren wurden ebenfalls Kursanstiege verzeichnet. Immobilienaktien blieben allerdings deutlich hinter dem Markt zurück und mussten im Berichtszeitraum sogar Verluste hinnehmen.

Globale Anleihen hatten es schwer, da die Anleger ihre Hoffnungen auf mehrere Zinssenkungen im Jahr 2024 revidieren mussten. Insgesamt stiegen die Renditen von 10-jährigen Staatsanleihen um rund 50 Basispunkte auf 4,35 % in den USA bzw. 2,5 % in Deutschland an. Japanische Anleihen schnitten besonders schwach ab; die 10-jährige Anleiherendite durchbrach zum ersten Mal seit knapp 13 Jahren die Schwelle von 1,1 %, da die Bank of Japan ihren Leitzins anhob und eine Reduzierung ihres Anleihekaufprogramms in Aussicht stellte. Insgesamt schnitten Unternehmensanleihen besser ab als Staatsanleihen, Hochzinsanleihen entwickelten sich am besten.

Allvest Active Invest – die aktive Anlagestrategie im kompakten Überblick

Von dem global insgesamt positiven Marktumfeld profitierte auch Allvest Active Invest und erzielte nach allen Kosten im ersten Halbjahr 2024 einen Wertzuwachs von 11,9 %. Wie in der Vergangenheit blieb die Volatilität mit 4,2 % (auf Jahresbasis) auf einem sehr niedrigen Niveau. Zum Vergleich: Die sieben großen internationalen Indizes, die oben angesprochen wurden, wiesen im gleichen Zeitraum eine durchschnittliche Performance von 10,6 % und eine durchschnittliche Volatilität von 7,5 % (jeweils ungewichtet) auf.

Aktienquote über das Halbjahr sukzessive erhöht

Das Fondsmanagement hat die Aktienquote im Berichtszeitraum sukzessive erhöht. Dem lagen vor allem starke quantitative Signale, aber auch fundamentale Faktoren (abschwächende Inflation gepaart mit robuster als erwarteten Wirtschaftszahlen) zugrunde.

Mit Blick auf die Einzelinvestments der Strategie zeigte sich, dass gerade Investmentfonds auf globale Aktien mit flexiblem Stilmix eine besonders gute Performance zeigten. So gewannen zum Beispiel der Allianz Dynamic Allocation Plus Equity und der Allianz Best Styles Global Equity SRI jeweils mehr als 19 % hinzu. Anleger profitierten hier auch von einer relativen Outperformance von mehr als 4 % beim Allianz Dynamic Allocation Plus Equity und mehr als 2 % beim Allianz Best Styles Global Equity SRI im Berichtszeitraum. Regionale Schwerpunkte in Europa, Japan und den Schwellenländern haben wir im bisherigen Jahresverlauf aufgestockt. Diese Segmente konnten teils eine ordentliche relative Wertentwicklung erzielen, blieben allerdings hinter dem globalen Gesamtmarkt zurück. Hintergrund war der erneut sehr starke US-Aktienmarkt, der, getragen von fünf Unternehmen (NVIDIA, Microsoft, Amazon, Meta Platforms und Apple) mit Abstand am besten performte. Am schwächsten entwickelte sich ein Aktienfondskonzept mit Fokus auf den chinesischen Aktienmarkt.

Alles in allem haben die gewählten Aktieninvestments eine gute Wertentwicklung erzielen können. Die breitere Diversifizierung und geringere Fokussierung auf den US-Markt (vor allem mit Blick die oben genannten 5 Einzeltitel) führte dazu, dass die Performance des Allvest Active Invest zwar hinter dem S&P 500 zurückblieb, sich aber besser entwickelte als viele andere führende Aktienindizes.

Anleihen: Beimischung von Hochzinsanleihen zahlt sich aus

Die aktive Anlagestrategie fokussiert sich bei Anleihen meist auf speziellere Segmente. Bereits seit längerem sind Schwellenländeranleihen beigemischt. Von dieser Position konnte 2023 die Strategie auch durchaus profitieren. 2024 hingegen wurde ein leicht negatives Ergebnis erzielt. Dafür hat sich die Beimischung von Euro-Hochzinsanleihen ausgezahlt. Dieses Segment gehörte zu den am besten performenden Segmenten in der Anlageklasse Anleihen. Auch wenn der Kurszuwachs nicht mit den großen Aktienindizes Schritt halten konnte, so wurde der Euro-Anleihenmarkt mit einem Plus von fast 3 % deutlich geschlagen.

Wechsel im Portfoliomanagement

Die Aktive Anlagestrategie wird vom Multi-Asset-Team der Allianz GI betreut. Der Lead Portfolio Manager der aktiven Anlagestrategie, Andreas de Maria Campos, hat nach vier erfolgreichen Jahren eine neue Position innerhalb der Allianz Global Investors übernommen. Sebastian Lukas aus dem Multi-Asset-Team hat im Juli seine Nachfolge angetreten.

Allvest Passive Invest – die passive Anlagestrategie im kompakten Überblick

Im ersten Halbjahr 2024 haben sich in der Strategie aufgrund unterschiedlicher Wertentwicklungen die Gewichte der einzelnen Instrumente verändert. Diese lagen jedoch innerhalb der strategisch akzeptierten Grenzen und erforderten daher keine Anpassungen. Zur weiteren Optimierung der Kostenposition hat das Management Mitte Januar den in den S&P 500 investierten ETF ausgetauscht. Neu ins Portfolio aufgenommen wurde der besonders kostengünstige Lyxor S&P 500 ETF, parallel dazu wurde die Position in einen ETF von Invesco aufgelöst. Die zu diesem Zeitpunkt gültige Gesamtallokation der Strategie änderte sich durch diese Transaktionen nicht.

Angesichts der insgesamt positiven Entwicklung an vielen Börsen weltweit verzeichnete auch Allvest Passive Invest im ersten Halbjahr 2024 mit einem Plus von 11,6 % (nach Kosten für das Management der Strategie) ein erfreuliches Ergebnis. Die Strategie ist über Regionen und Assetklassen hoch diversifiziert. Der Anteil von Aktien aus den USA stiegt bis Ende des Berichtszeitraums durch Wertveränderungen von rund 30 % auf rund 33 %, Europa lag bei gut 21 %. Schwellenländer bildeten sowohl bei Aktien (rund 17 %) als auch bei Anleihen (gut 10 %) einen signifikanten Teil des Portfolios, blieben in der Wertentwicklung aber etwas zurück. Das wirkte sich dämpfend auf die Gesamtperformance der Passiven Strategie aus. Das Fondsmanagement sieht in Aktien und Anleihen aus den Schwellenländern aber weiterhin attraktive Ertragspotenziale und einen wichtigen Beitrag zur Diversifikation von Allvest Passive Invest.

Neben der Wertentwicklung ist das Risiko, zumeist ausgedrückt als Volatilität, die wichtigste Kennzahl einer Kapitalanlage. Hier liegt weiterhin eine besondere Stärke der passiven Anlagestrategie. In einem globalen Kapitalmarkt, der im ersten Halbjahr insgesamt moderate Schwankungen aufwies, lag die Volatilität der passiven Strategie mit 3,4 % (auf Jahresbasis) nur etwa halb so hoch wie die der großen internationalen Marktindizes. Wir sind langfristig überzeugt, dass unser konsequent breit diversifizierter Ansatz ein besseres Chance-/Risikoverhältnis aufweist.

Sicherungsvermögen als renditestarker Sicherheitsbaustein

Allvest kombiniert die besonderen Renditechancen der vom Kunden gewählten Anlagestrategie mit einer Anlage in das Sicherungsvermögen der Allianz. Seit 1. Januar 2024 erhalten die Kundinnen und Kunden auf den Teil der Einzahlungen, die in das Sicherungsvermögen investiert werden, eine Gesamtverzinsung von 4,3 % (vorher 3,8 %). Damit erweist sich das Sicherungsvermögen als stabiler und renditestarker Sicherheitsbaustein, der zusätzlichen Raum für Investments in chancenreiche Fondsstrategien schafft.

Ausblick

Das globale Konjunkturumfeld und die positive Marktdynamik begünstigen weiterhin die internationalen Aktienmärkte. Die Wirtschaftsdaten verbesserten sich zuletzt auf breiter regionaler Basis. Hinzu kommt eine überwiegend gute Ertragslage der Unternehmen. Allerdings erscheinen die Bewertungen der Märkte vielerorts nicht mehr günstig, was im Falle von Enttäuschungen mit Korrekturen und erhöhter Volatilität einhergehen dürfte. Die Unruhe, die Anfang August an einer Reihe von Märkten zu beobachten war, mag dafür als Beispiel gelten. So erlitt der japanische Leitindex Nikkei 225 am 5. August einen Tagesverlust von über 10 %, der jedoch wenige Tage später schon wieder ausgeglichen war.

Die sich stabilisierenden Inflationsraten sowie die mittlerweile wieder attraktiven Renditeniveaus sollten den Anleihenmärkten zugutekommen. Dies gilt insbesondere für die qualitativ hochwertigen Teilbereiche des Anleihenmarktes. Unverändert ist aber auch an den Anleihenmärkten mit einer größeren Schwankungsbreite zu rechnen. Um in diesem Umfeld die Chancen an den Kapitalmärkten zu nutzen, bleibt bei beiden Allvest Anlagestrategien auch in Zukunft die gezielte und fundierte Auswahl der Anlageklassen, Branchen und Regionen im Portfolio besonders wichtig.

Weitergehende Informationen zu den Strategien und zu den verwendeten Anlageinstrumenten sowie zur laufenden Wertentwicklung finden sich auf der Allvest Website.

Allgemeine Hinweise

Investieren birgt Risiken. Der Wert einer Anlage und Erträge daraus können sinken oder steigen. Investoren erhalten den investierten Betrag gegebenenfalls nicht in voller Höhe zurück. Die dargestellten Einschätzungen und Meinungen sind die des Herausgebers und/oder verbundener Unternehmen zum Veröffentlichungszeitpunkt und können sich ändern, ohne dass wir darüber informieren. Die verwendeten Daten stammen aus verschiedenen Quellen und wurden zum Veröffentlichungszeitpunkt als korrekt und verlässlich bewertet. Bestehende oder zukünftige Angebots- oder Vertragsbedingungen genießen Vorrang. Dies ist eine Marketingmitteilung herausgegeben von Allvest GmbH, Königinstraße 28, München, Amtsgericht München, HRB 243249. Die Vervielfältigung, Veröffentlichung sowie die Weitergabe des Inhalts in jedweder Form ist nicht gestattet, es sei denn dies wurde durch Allvest GmbH explizit gestattet.