Allvest | 22.03.2024

Aktive und passive Anlagestrategie Allvest – Jahresbericht 2023

Geopolitik, Inflation, Zinsen und Rezessionssorgen haben die Entwicklung an den globalen Kapitalmärkten 2023 bestimmt. Wie sich vor diesem Hintergrund die beiden Anlagestrategien von Allvest geschlagen haben.

Geopolitik, Inflation, Zinsen und Rezessionssorgen bestimmen die Entwicklung an den globalen Kapitalmärkten 2023

Aktienmärkte weltweit in guter Verfassung, Anleihen nach Zinsanstieg wieder potenziell interessante Anlageklasse

Allvest Anlagestrategien profitieren von Marktentwicklung und legen zweistellig zu

Beide Strategien weiterhin sehr wertstabil und mit geringer Volatilität

Allvest Kunden haben die Wahl – der im Renditebaustein investierte Teil ihres Kapitals wird entweder in eine aktive oder in eine passive Anlagestrategie investiert. Dabei legt die aktive Strategie überwiegend in aktiv gemanagte Investmentfonds, die passive Anlagestrategie in ETFs und Indexfonds an.

2023 profitierten beide Allvest Anlagestrategien von der positiven Marktentwicklung und legten nach Kosten um 10,3 % (aktive) bzw. 14,4 % (passive Strategie) zu. In einem insgesamt unruhigen Umfeld zeichneten sich beide mit 7,7 % bzw. 6,8 % durch eine außerordentlich geringe Volatilität aus, die markant unter der Schwankungsintensität der wichtigsten globalen Aktienindizes lag.

Weitergehende Informationen zu Anlagegrundsätzen, verwendeten Anlageinstrumenten und zur laufenden Wertentwicklung finden sich auf der Allvest Website. Über den tagesaktuellen Wert Ihres Allvest Vertrags können sich unsere Kundinnen und Kunden jederzeit in ihrem persönlichen Cockpit informieren. Bei dieser Gesamtschau werden auch die im Allvest Sicherheitsbaustein angelegten Gelder berücksichtigt.

Kapitalmarktumfeld und -entwicklungen im Jahr 2023

Geopolitik, Inflation, Zinsen, Rezessionsängste – die großen Themen des Vorjahres dominierten die Kapitalmärkte auch 2023. Die Inflation erreichte zu Jahresbeginn in vielen Ländern Rekordwerte, ging danach aber schrittweise zurück. So lag der Anstieg der Verbraucherpreise in Deutschland im Februar noch bei 8,7 % und sank bis Dezember auf 3,7 % (jeweils Vorjahresvergleich).

Zur Bekämpfung der hohen Inflation setzten die Notenbanken weltweit weiter auf einen restriktiven geldpolitischen Kurs. Die EZB erhöhte den Einlagesatz von Februar bis September in sechs Schritten bis auf 4,0 %. Auf diesem Niveau liegt der Satz bis heute.

Der restriktive geldpolitische Kurs verfehlte seine Wirkung nicht. Die Inflation sank im Jahresverlauf weltweit deutlich, lag aber weiterhin über 2 Prozent - jener Marke, die Notenbanker als Referenzwert für die Preisstabilität heranziehen. Trotzdem nahmen im vierten Quartal die Spekulationen über Zeitpunkt und Höhe der ersten Zinssenkungen zu. Hauptgrund waren zunehmende Rezessionssorgen in den USA, aber auch in Europa, wo sich Deutschland nach zwei Quartalen mit Negativwachstum Ende des Jahres bereits in der Rezession befand.

Die Aktienmärkte zeigten sich 2023 global nach dem sehr schwierigen Vorjahr wieder in insgesamt guter Verfassung. Im ersten Halbjahr hatte noch der Zusammenbruch einiger US-Regionalbanken und der Credit Suisse gezeigt, dass die straffere Geldpolitik der führenden Notenbanken durchaus mit Nebenwirkungen einhergehen kann. Auch zeigten sich Zeichen einer Verlangsamung der Konjunktur. Zu einer echten Jahresendrallye kam es im vierten Quartal, als mit weiter sinkenden Inflationsraten die Hoffnung auf Zinssenkungen der Zentralbanken stieg. So legten sowohl der Dax als auch der S&P 500 in den letzten beiden Monaten des Jahres jeweils rund 14 % zu. Die markante Erholung führte einige Indizes auf neue Rekordstände, so auch den DAX, der im Dezember erstmals über 17.000 Punkten notierte. Sehr stark entwickelte sich der japanische Markt, wo der MSCI in heimischer Währung um fast 30 % zulegte. Aufgrund der Abwertung des Yen im Berichtsjahr reduzierte sich der Zugewinn in Euro gerechnet jedoch auf rund 16 %.

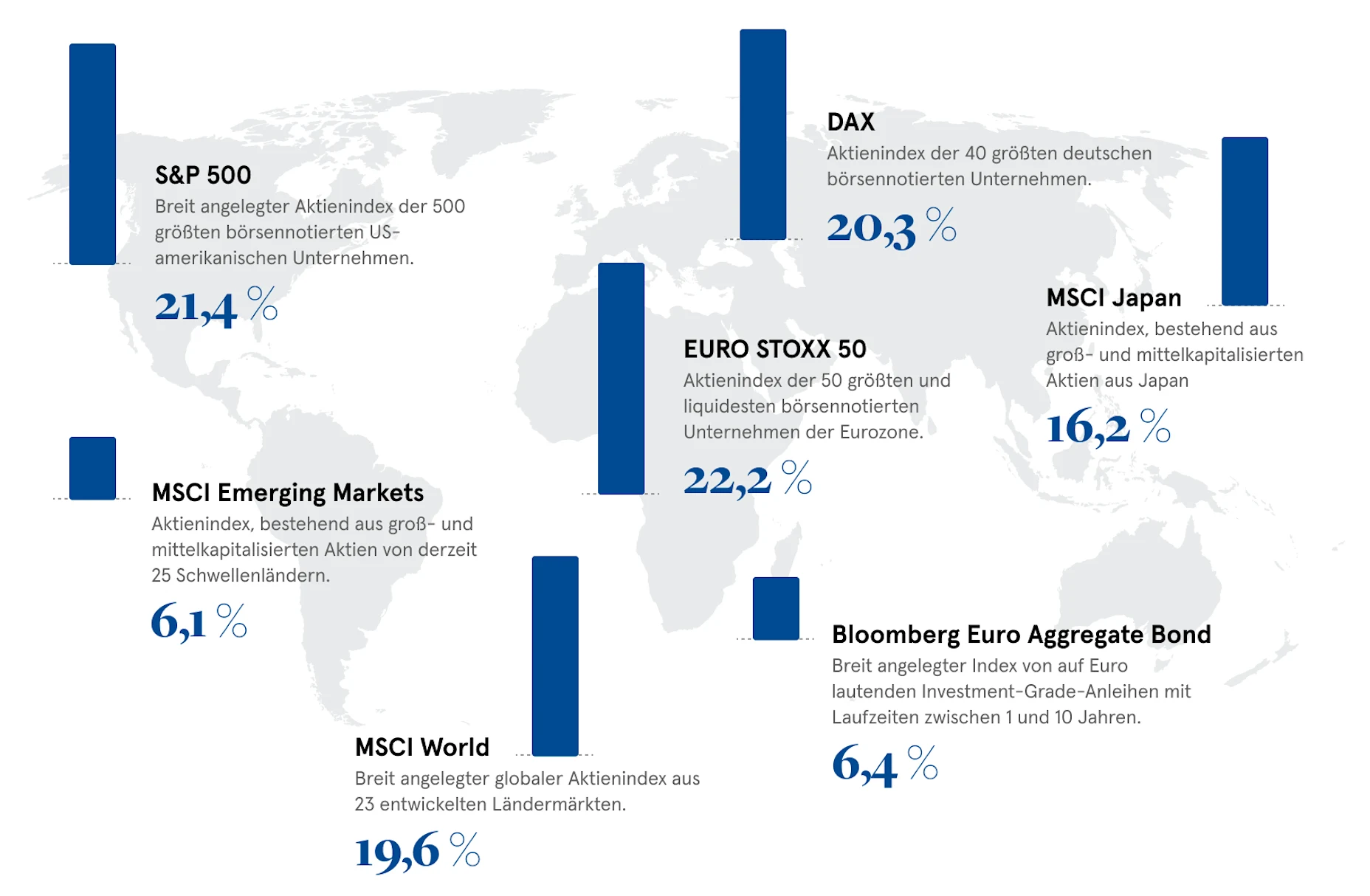

Abb. 1: Wertentwicklung ausgewählter Aktien- und Rentenindizes 2023

Sektoral gesehen war 2023 das Jahr der Wachstumstitel aus der Informationstechnologie, nachdem diese im Vorjahr noch besonders stark verloren hatten. Dabei erregte besonderes Aufsehen die Rallye einer kleinen Gruppe von US-Aktien, die vom steigenden Interesse an Künstlicher Intelligenz und deren Anwendungsmöglichkeiten profitierten. Auf diese sogenannten „Magnificent Seven“ ging der größte Teil des Zuwachses des S&P 500 zurück. Dagegen wurden Energiewerte, Lichtblick des Börsenjahres 2022, aufgrund sinkender Erdöl- und Erdgaspreise in Mitleidenschaft gezogen. Unterdurchschnittlich entwickelten sich auch Versorger und die Bereiche Konsum und Gesundheit. Insgesamt zeigte sich der Trend, dass die Gewinner des Vorjahres zu den Verlierern 2023 gehörten – und umgekehrt.

Tab. 1: Wertentwicklung und Volatilität ausgewählter Aktien- und Anleiheindizes 2023

|

|

|

|

|

|

|

Quelle: Allianz Global Investors, Refinitiv. Wertentwicklung in Euro, inklusive Erträge (z. B. Dividenden, Zinsen). Volatilitäten auf Basis von Kursen zum Monatsende. Wertentwicklungen der Vergangenheit erlauben keine Prognose für die Zukunft.

Nach Jahren der Niedrigzinsen sind mit dem Zinsanstieg seit 2022 auch Anleihen wieder zu einem attraktiven Investment geworden. Unter allerdings beträchtlichen Kursschwankungen erwirtschafteten sie über das Gesamtjahr gesehen ein solides Plus. Nachdem die Renditen in der ersten Jahreshälfte in einem recht engen Korridor blieben, stiegen sie zum Spätsommer hin deutlich an. Grund waren Äußerungen der Zentralbanken, die an den Märkten als Absage an baldige Zinssenkungen interpretiert wurden. So stieg im Oktober die Rendite von 10-jährigen US-Staatsanleihen zum ersten Mal seit 2007 über 5,0 %. Die Rendite von Bundesanleihen mit gleicher Laufzeit notierten mit 3,0 % auf einem 12-Jahres-Hoch. Entsprechend ergaben sich Kursverluste. Nachdem sich die Inflation schneller als erwartet zurückging, kam es auch bei Anleihen in den letzten zwei Monaten zu einem Stimmungsumschwung.

Der Bloomberg Euro Aggregate Bond Index (1-10 yrs.) als Referenz für Euro-Anleihen mit einer Restlaufzeit von 1 bis 10 Jahren stieg über das Jahr gesehen um 6,4 %. Deutlich im Plus lagen auch Schwellenländeranleihen, wobei Hartwährungsanleihen über das Gesamtjahr gesehen größere Kursgewinne erzielten als Lokalwährungsanleihen.

Allvest Active Invest – die aktive Anlagestrategie im kompakten Überblick

Die aktive Anlagestrategie („Allvest Active Invest“) ist eine dynamische Multi Asset-Lösung mit breitem Anlageuniversum, die vorwiegend in chancenorientierte Anlagen (z. B. Aktienfonds) investiert, zur Portfoliostabilisierung allerdings auch wertstabilere Anlageklassen (z. B. Rentenfonds) beimischen kann.

Abgesehen von einigen Rückschlägen entwickelten sich die globalen Aktienmärkte im Laufe des Jahres 2023 erfreulich, wobei die Industrieländer deutlich besser als die Schwellenländer abschnitten. Hier wirkte sich insbesondere die recht kurzlebige wirtschaftliche Erholung nach der Pandemie aus, die insbesondere chinesische Aktien belastete.

Im Gesamtjahr 2023 konnte die aktive Anlagestrategie eine Rendite von 10,3 % erzielen. Die Volatilität lag im Vergleich zu Aktienindizes bei weiterhin niedrigen 7,7 %. Trotz erfreulicher absoluter Rendite blieb Allvest Active Invest im Laufe des Jahres 2023 nach allen Kosten für das Management der Strategie hinter der Entwicklung der globalen Aktienmärkte entwickelter Volkswirtschaften zurück.

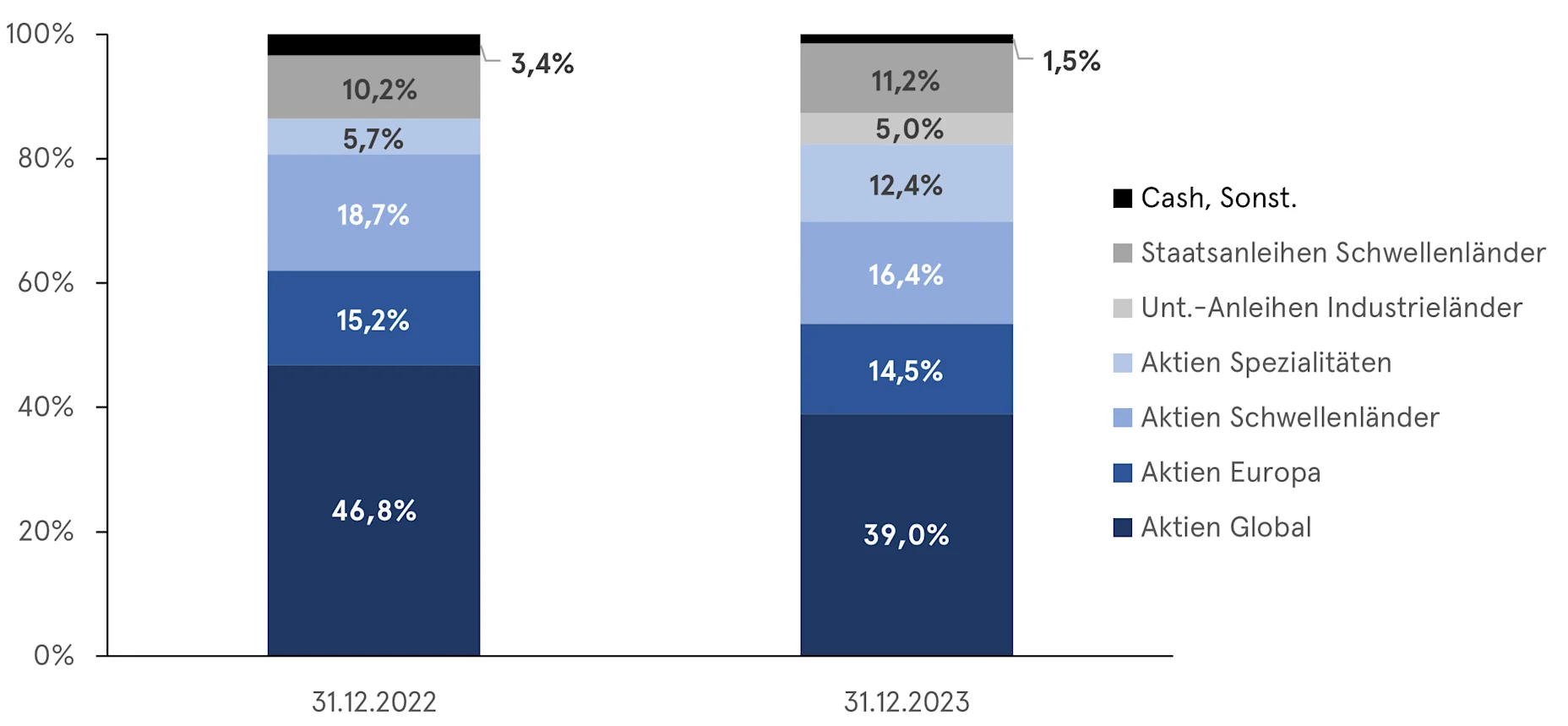

Konzeptgemäß waren die Aktieninvestments die Haupttreiber der Wertentwicklung. Das Fondsmanagement hat das ganze Jahr hindurch eine hohe Aktienquote beibehalten, den Anleiheanteil im Laufe des Jahres allerdings ausgebaut.

Die recht kleine Beimischung von europäischen CO2-Emissionszertifikaten haben wir im Jahresverlauf verkauft und konnten so Kursverluste in diesem Segment begrenzen. CO2 Emissionsreduktion bleiben nach wie vor wichtig, jedoch wurden aufgrund gestiegener Produktion von Wind- und Solarenergie weniger CO2-Zertifikate benötigt. Deren Preise sind infolgedessen deutlich gesunken.

Aktien: Regionale Diversifizierung mit Fokus auf entwickelte Volkswirtschaften

2023 haben Inflationserwartungen und Marktzinsen starke Bewegungen in beide Richtungen erlebt. In Folge galt dies auch für Aktien- und Anleihekurse. Aufgrund von erneut aufkommenden Zinssorgen gingen nach einem starken Anstieg in der ersten Jahreshälfte insbesondere die Kurse von Anlagen mit größerer Zinsabhängigkeit wie Wachstumsaktien und langlaufende Anleihen bis Ende Oktober deutlich zurück.

Auch mit Blick auf diese Entwicklungen haben wir das Portfolio weniger wachstumslastig ausgerichtet. Substanzwerte sind meist weniger zinsabhängig. Darüber hinaus sollten diese Titel auch im besonderen Maße von robusteren Wirtschaftsdaten profitieren und wir sehen nach den deutlich gestiegenen Kursen bei Wachstumstiteln Aufholpotenzial.

Die Strategie hat sich im Jahresverlauf auch ausgezahlt, allerdings war das auch einer der Gründe, warum das Portfolio in der Jahresendrallye der letzten beiden Monate nicht in der gleichen Geschwindigkeit von den rasanten Kurszuwächsen profitieren konnte.

Abb. 2: Portfolioallokation Allvest Active Invest 2023

Die großen marktbreit investierenden Aktienfondskonzepte haben sich in etwa mit dem breiten Markt entwickelt. Stellvertretend sei hier der Allianz Best Styles Global Equity SRI genannt. Dieses globale Aktienfondskonzept mit flexiblem Stilmix konnte von der insgesamt positiven Aktienmarktentwicklung profitieren und sowohl eine Outperformance zur Benchmark, vor allem aber rund 4 % Extraertrag im Vergleich zum MSCI World erzielen.

Regional haben wir unser Engagement in Europa leicht reduziert, da hier die Wirtschaftsprognosen schwächer waren als beispielsweise für die USA. Auch der chinesische Aktienmarkt erschien uns nicht attraktiv und wir haben das Investment beendet. Zwar hat der größere Abverkauf für attraktiv erscheinende Bewertungsniveaus gesorgt und China schien gewillt zu sein, den Aktienmarkt zu unterstützen, jedoch sahen wir noch keine zufriedenstellende Antwort auf die strukturellen Probleme der Überalterung und des sich verlangsamenden Wirtschaftswachstums. Japan hingegen haben wir deutlich aufgestockt, da es von einer unterstützenden Geldpolitik, robusten Wirtschaftsdaten und einer besseren Corporate Governance profitieren können sollte.

Anleihen: Das Comeback der Anlageklasse und Neuaufnahme von Hochzinsanleihen

Die Achterbahnfahrt bei der Zinsentwicklung hat sich auch auf unsere Anleiheinvestments ausgewirkt. Spielten die Märkte bis Ende Oktober noch das Thema, dass die Zinsen länger hoch bleiben, so wurden in den letzten beiden Monaten des Jahres für 2024 bis zu sieben Zinssenkungen der Fed eingepreist.

Das gestiegene Zinsniveau nutzte das Fondsmanagement, um den Anteil der Anlageklasse zu erhöhen. Unter anderem wurde auch ein neues Rentenfondskonzept aufgenommen. Dieses investiert in Euro-Hochzinsanleihen. Insgesamt entwickelten sich die Anleiheinvestments positiv, beeinflussten insgesamt allerdings konzeptbedingt die Gesamtperformance der Strategie nur sehr gering.

Allianz Active Invest in den ersten Monaten 2024

Auch zu Beginn des Jahres 2024 legten die weltweiten Aktienindizes zu. Grund dafür waren Hoffnungen auf weiteren Stimulus in China, die anhaltend kräftige Entwicklung der US-Wirtschaft und die soliden Unternehmensgewinne.

Da die Markterwartung auf Zinssenkungen im März schwand, lagen globale Anleihen im Minus. 10-jährige Staatsanleihen verzeichneten in den USA und in Deutschland aufgrund steigender Renditen moderate Kurzrückgänge. Während Unternehmensanleihen guter Bonität eher schwächer abschnitten, konnten Hochzins- und Schwellenländeranleihen zulegen.

Insgesamt konnten die beiden wesentlichen Anlageklassen positiv zur Performanceentwicklung beitragen, wobei auch in diesem Zeitraum die Relevanz der Aktienanlagen für das Gesamtergebnis deutlich relevanter war. Allianz Active Invest konnte so bis Mitte März bereits fast 8 % an Wert gewinnen.

Eine breite, weltweite Diversifizierung über Regionen und Themen erscheint nach wie vor sinnvoll - insbesondere mit der Rückkehr der Diversifikationseffekte bei den Anlageklassen Aktien und Anleihen. Das Anlagemanagement wird im Rahmen des aktiven Managements und einer langfristig orientierten Anlagestrategie weiterhin die Märkte kontinuierlich analysieren und - sofern notwendig - erforderliche Anpassungen vornehmen.

Allvest Passive Invest– die passive Anlagestrategie im kompakten Überblick

Die passive Anlagestrategie („Allvest Active Invest“) ist eine dynamische Multi Asset-Lösung mit breitem Anlageuniversum, die vorwiegend in chancenorientierte Anlagen wie internationale Aktien und Schwellenländeranleihen investiert. Zusätzlich können bei Bedarf auch sicherheitsorientierte Anleihen beigemischt werden, die eine flexiblere Reaktionsmöglichkeit bei Marktveränderungen ermöglichen. Je nach Markteinschätzung können sowohl sicherheits- als auch chancenorientierte Anlageklassen gegenüber der aktuellen Aufteilung über- oder untergewichtet werden.

Abgebildet wird die Anlagestrategie im Wesentlichen durch kosteneffiziente, passive Anlageinstrumente wie ETFs und Indexfonds. Diese verfolgen - im Gegensatz zu aktiv gemanagten Fonds – das Ziel, die Rendite eines zugrundeliegenden Marktindex abzubilden und nicht dessen Performance zu übertreffen.

Allvest Passive Invest hat das Jahr 2023 mit einem Plus von 14,4 % abgeschlossen. In diesem Ergebnis sind bereits alle Kosten für das Management der Strategie enthalten. Die Wertschwankungen lagen über das Jahr gesehen mit einer Volatilität von 6,8 % auf einem ausgesprochen niedrigen Niveau.

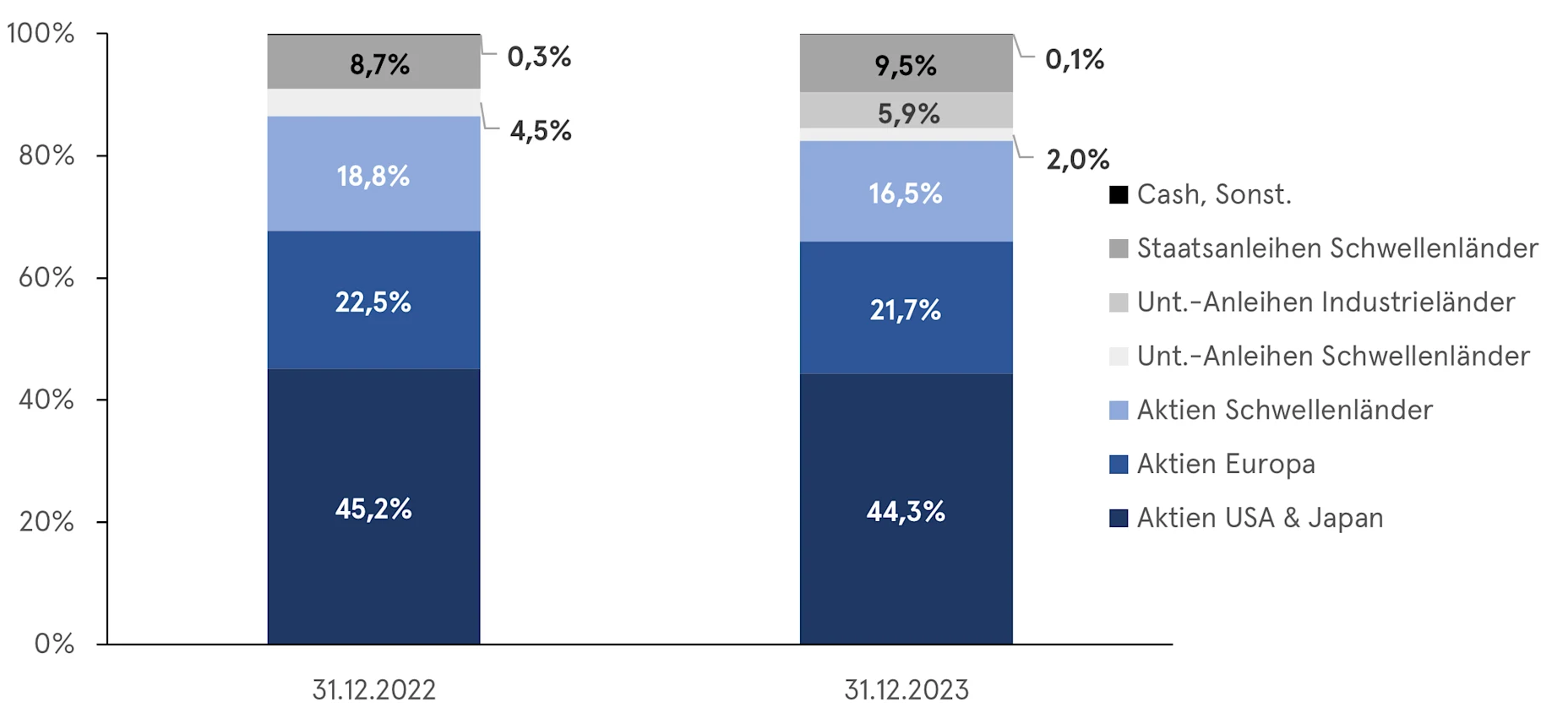

Abb. 3: Portfolioallokation Allvest Passive Invest 2023

Entwicklung der passiven Anlagestrategie 2023 im Detail

Zum Jahresbeginn bildeten fünf Aktien-ETFs bzw. Indexfonds auf die fünf großen Regionen USA, Europa, Schwellenländer, Japan und Großbritannien den Schwerpunkt der Kapitalanlage. Als Beimischung diente ein Fonds auf Staatsanleihen in Schwellenländern, die attraktive Renditechancen bieten. Die Aktienquote lag zu diesem Zeitpunkt bei rund 87 %, Anleihen sowie kleine Cashbestände bildeten rund 13 % des Portfolios.

Mitte September investierte das Fondsmanagement neu in einen ETF auf den Index der größten liquiden, auf Euro lautenden hochverzinslichen Unternehmensanleihen weltweit. Die Entscheidung fiel vor dem Hintergrund des stark veränderten Kapitalmarktumfeld und vor allem des markanten Zinsanstiegs in den Monaten zuvor. Der ETF ist mit mehr als 300 Einzelwerten breit diversifiziert und besonders kostengünstig. Unter den Anleiheemittenten befinden sich z. B. Unternehmen wie Ford, Telecom Italia oder Lufthansa. Damit investiert die Passive Strategie erstmals in Hochzinsanleihen, eine Assetklasse, die viele Privatanleger bisher noch nicht im Fokus haben.

Maßgeblich verursacht durch diesen Schritt reduzierte sich die Aktienquote. Sie lag Ende 2023 bei knapp 83 %, während der Anteil der Anleihen am Portfolio bei gut 17 % lag.

Systematischer und regelbasierter Investmentprozess der AIM

Allvest Passive Invest folgt einem innovativen, regelbasierten und intelligenten Investmentprozess, der von Allianz Investment Management SE (AIM) entwickelt wurde: Durch den Einsatz unseres OPTIMIZER-Algorithmus leiten wir aus über 10.000 Kapitalmarktszenarien eine ganzheitliche strategische und taktische Asset Allokation ab. „Ganzheitlich“ bedeutet eine gleichzeitige Berücksichtigung der strategischen Stoßrichtung des Sicherungsvermögens von Allianz Leben und der Anlagestrategie von Allianz Passive Invest. Im nächsten Schritt setzen wir die abgeleitete taktische Portfoliostruktur mit kosteneffiziente ETFs und Indexfonds um.

Allvest Passive Invest in den ersten Monaten 2024

Die passive Anlagestrategie ist mit unveränderter Allokation in das neue Jahr gestartet. Mitte Januar hat das Management den in den S&P 500 investierten ETF ausgetauscht und so die Kostenposition der Strategie weiter optimiert. Neu im Portfolio ist der besonders kostengünstige Lyxor S&P 500 ETF, parallel dazu wurde die Position in einen ETF von Invesco aufgelöst. Die Gesamtallokation änderte sich durch diese Transaktionen nicht. Wie zuvor besitzt der S&P 500 in der Passiven Strategie ein Gewicht von rund 30 %.

In einem insgesamt freundlichen Umfeld hat Allvest Passive Invest bis Mitte März 6,8 % zugelegt. Damit folgte die Strategie der fundamentalen Entwicklung, die sich in den ersten Wochen des Jahres freundlich gestaltet hat.

Die globalen Krisen sind jedoch noch nicht gelöst, die angesprochenen Faktoren – deutlich steigende Inflationsraten, damit einhergehend die tatsächliche und eine mögliche weitere geldpolitische Straffung, die Möglichkeit einer Rezession – nicht ausgestanden. Die hohe Volatilität, die sich jetzt ein Stück weit beruhigt hat, kann zurückkommen. Daher bleibt das Fondsmanagement weiter vorsichtig. Die Vorbereitung auf mögliche negative Szenarien bleibt auf der Tagesordnung.

Sicherungsvermögen als renditestarker Sicherheitsbaustein

Allvest kombiniert die besonderen Renditechancen der vom Kunden gewählten Anlagestrategie mit einer Anlage in das Sicherungsvermögen der Allianz. Seit 1. Januar 2024 erhalten die Kundinnen und Kunden auf den Teil der Einzahlungen, die in das Sicherungsvermögen investiert werden, eine Gesamtverzinsung von 4,3 % (vorher 3,8 %). Damit erweist sich das Sicherungsvermögen als stabiler und renditestarker Sicherheitsbaustein, der zusätzlichen Raum für Investments in chancenreiche Fondsstrategien schafft.

Fazit und Ausblick

Auch wenn am Ende des Kapitalmarktjahrs 2023 eine positive Schlussbilanz gezogen werden kann, darf nicht unterschlagen werden, dass die Entwicklung durchaus von stärkeren Schwankungen geprägt war. Einen Wendepunkt stellte erst der Monat November dar, in dem die Weichen für den insgesamt starken Kursanstieg bei Aktien und Anleihen zum Jahresabschluss gestellt wurden.

Diese Entwicklung erinnert auch daran, dass der perfekte Zeitpunkt zum Ein- und Ausstieg an der Börse nicht vorhergesagt werden kann. Wertpapierkurse entwickeln sich insbesondere in kürzeren Zeiträumen selten linear und berechenbar. Vielmehr ist meist eine längere Haltedauer der Anlagen empfehlenswert, um kurzfristige Kursschwankungen zu glätten und auch Phasen schwieriger Kapitalmärkte zu überstehen.

Die zuletzt positive Grundstimmung an den Märkten könnte sich weiter fortsetzen. Viele Marktteilnehmer erwarten derzeit eine sanfte Landung der Wirtschaft mit weiter zurückgehender Inflation und Ausbleiben einer Rezession. Auch wenn eine schwere Krise tatsächlich eher unwahrscheinlich erscheint, spricht unserer Ansicht nach aber einiges dafür, dass an den Kapitalmärkten auch in diesem Jahr mit Schwankungen zu rechnen sein wird. Um die Chancen an den Kapitalmärkten zu nutzen, bleibt bei beiden Allvest Anlagestrategien auch in Zukunft die gezielte und fundierte Auswahl der Anlageklassen, Branchen und Regionen im Portfolio besonders wichtig.

Weitergehende Informationen zu den Strategien und zu den verwendeten Anlageinstrumenten sowie zur laufenden Wertentwicklung finden sich auf der Allvest Website.

Allgemeine Hinweise

Investieren birgt Risiken. Der Wert einer Anlage und Erträge daraus können sinken oder steigen. Investoren erhalten den investierten Betrag gegebenenfalls nicht in voller Höhe zurück. Die dargestellten Einschätzungen und Meinungen sind die des Herausgebers und/oder verbundener Unternehmen zum Veröffentlichungszeitpunkt und können sich ändern, ohne dass wir darüber informieren. Die verwendeten Daten stammen aus verschiedenen Quellen und wurden zum Veröffentlichungszeitpunkt als korrekt und verlässlich bewertet. Bestehende oder zukünftige Angebots- oder Vertragsbedingungen genießen Vorrang. Dies ist eine Marketingmitteilung herausgegeben von Allvest GmbH, Königinstraße 28, München, Amtsgericht München, HRB 243249. Die Vervielfältigung, Veröffentlichung sowie die Weitergabe des Inhalts in jedweder Form ist nicht gestattet, es sei denn dies wurde durch Allvest GmbH explizit gestattet.