Allvest | 08.09.2022

Kapitalmärkte mit schwachem ersten Halbjahr 2022

Anlagestrategien der Allvest vergleichsweise solide

Aktien und Anleihen im ersten Halbjahr 2022 weltweit stark unter Druck

Passive und aktive Anlagestrategie in diesem Umfeld mit solider Performance

Allvest bietet kostengünstiges Fondsinvestment mit niedriger Volatilität und einem attraktiven Rendite-/Risikoprofil

In einem von starken Verlusten und hoher Volatilität geprägten Kapitalmarktumfeld haben die beiden Fondsstrategien der Allvest im erstem Halbjahr 2022 vergleichsweise solide abgeschnitten. Die passive Anlagestrategie, die in ETFs und Indexfonds investiert, gab um 11,6 % nach, die aktive Strategie, die im Wesentlichen auf aktiv gemanagten internationalen Aktienfonds basiert, verlor 12,1 % (jeweils nach Kosten). Zudem zeichneten sich sowohl die passive als auch die aktive Strategie durch eine deutlich geringere Volatilität als die wichtigsten globalen Vergleichsindices aus.

Weitere aktuelle Informationen zu den beiden Anlagestrategien und Video-Interviews mit den verantwortlichen Fondsmanagern Dr. Andreas Ott (Allianz Investment Management) und Andreas de Maria Campos (Allianz Global Investors) bietet die Allvest Website. Über den tagesaktuellen Wert ihrer Allvest Verträge können sich Kunden jederzeit im persönlichen Cockpit informieren.

Kapitalmarktumfeld im ersten Halbjahr 2022

Sehr schwieriges Marktumfeld im ersten Halbjahr 2022

Inflation, der russische Einmarsch in die Ukraine und die weltweite Straffung der Geldpolitik wesentliche Treiber der Entwicklung

Aktien global zweistellig im Minus, auch Anleihen schwach

Die in Folge der weltweiten Corona Pandemie entstandenen Lieferkettenprobleme führten bereits im letzten Quartal des vergangenen Jahres zu einem spürbaren Preisanstieg. Der russische Einmarsch in die Ukraine im Februar 2022 hat die bis dahin ohnehin stark schwankenden Märkte weiter verunsichert, die Inflation verschärft und damit den sich seit einiger Zeit abzeichnenden Trend zu einer strafferen Geldpolitik der international führenden Notenbanken beschleunigt. Auch zunehmende Rezessionsängste belasteten die Märkte.

Das Marktumfeld erwies sich im ersten Halbjahr 2022 somit als äußerst schwierig. Die nachlassende Wachstumsdynamik, stark steigende Inflation sowie das geld- und geopolitische Umfeld stellten Anleger vor enorme Herausforderungen.

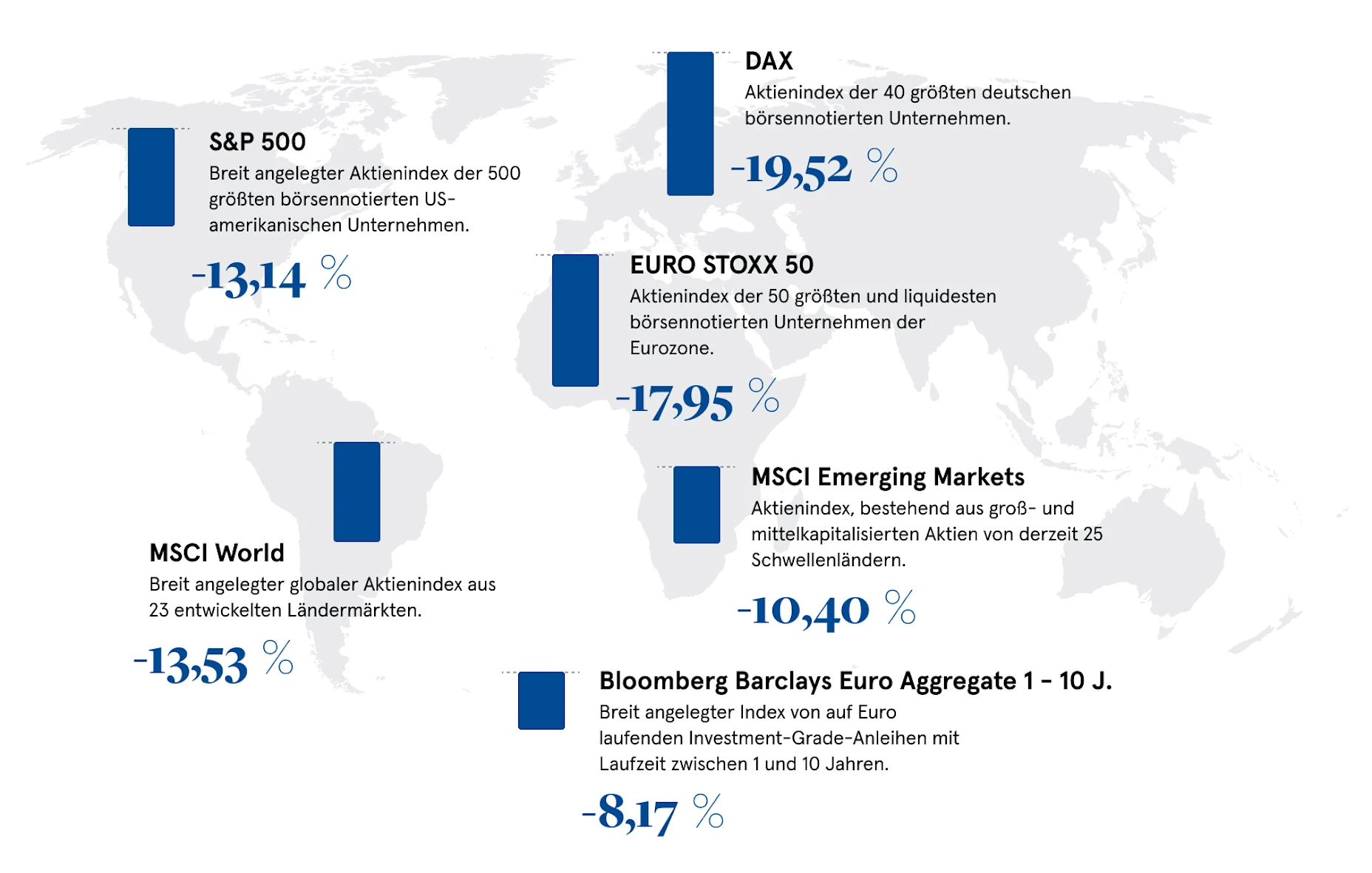

Abb. 1: Wertentwicklung ausgewählter Aktien- und Rentenindizes 1. Halbjahr 2022

Vor diesem Hintergrund brachen sowohl Aktien- als auch Anleihenkurse im Verlauf des ersten Halbjahres ein und verzeichneten das schlechteste Ergebnis seit mehr als 50 Jahren. Mit einem Rückgang von gut 10 % hielten sich Schwellenländeraktien im Vergleich am besten, während EURO STOXX 50 und DAX sogar 18 - 20 % verloren. Auch Anleihen zeigten sich schwach. Der Bloomberg Barclays Euro Aggregate als Referenzindex für Euro-Anleihen gab um gut 8 % nach. Begleitet wurde diese Entwicklung von einer hohen Volatilität, die bei DAX und EURO STOXX 50 fast 20 %, beim S&P 500 gut 17 % und beim MSCI World und MSCI Emerging Markets rund 14 % erreichte. (Volatilität auf Basis von Tagesendkursen auf das Gesamtjahr hochgerechnet).

Allvest Active Invest – die aktive Anlagestrategie im kompakten Überblick

Allvest Active Invest konnte sich dem beschriebenen Marktumfeld nicht entziehen und verzeichnete einen Rückgang von 12,1 %. Inklusive aller Kosten für das Management konnte die aktive Strategie damit einen Mehrwert von rund 1,5 % gegenüber dem breiten Markt (gemessen am MSCI World) für globale Aktien erzielen. Darüber hinaus konnte sich die Strategie auch durch eine vergleichsweise geringe Volatilität von 8,2 % auszeichnen. Diese lag spürbar unter der Volatilität der Aktienindizes der wichtigsten Regionen weltweit.

Mit Blick auf das herausfordernde Marktumfeld hat das Fondsmanagement den Aktienanteil um teilweise 15 % im Vergleich zum Jahresstart reduziert. Der Anteil beigemischte Anleihen wurden um ca. 40 % reduziert und vor allem durch ein geldmarktnahes Fondskonzept ersetzt. Darüber hinaus hat das Fondsmanagement bestehende Chancen im Rohstoffsegment aufgegriffen und neben einem marktbreiten Rohstoffinvestment auch ein Investment in CO2-Zertifikate aufgebaut.

Insgesamt blieben Aktien die bestimmende Anlageklasse in der Gesamtperformance und leisteten einen negativen Performancebeitrag. Mit den Anleiheinvestments wurde ein leicht negatives Ergebnis erzielt, größere Verluste konnten allerdings vermieden werden. Die eher alterativen Anlagesegmente (Rohstoffe und CO2-Zertifikate) erzielten positive Ergebnisbeiträge.

Aktien: Fondsmanagement setzt auf weniger zinssensitive Investments

Herausforderungen bei Wachstum und Inflation sowie Zentralbanken, die eine Zinswende eröffnen, führten gemeinsam mit explodierenden Energie- und Rohstoffpreisen zu Rezessionsängsten bei vielen Marktteilnehmern. In diesem Umfeld brachen zahlreiche Aktienmärkte vor allem im zweiten Quartal deutlich ein. Lediglich der Energiesektor konnte im ersten Quartal noch Kurszuwächse erzielen. Vor allem Unternehmen aus zins- und später auch aus konjunkturabhängigeren Sektoren verloren im Verlauf des Halbjahres durchschnittlich rund 20 % ihres Wertes.

Vor diesem Hintergrund favorisierte das Fondsmanagement weniger zinssensitive Anlagestile und ersetzte bspw. einen marktbreiten Fonds für US-amerikanische Unternehmen durch einen Fonds mit Fokus auf Substanztitel, sog. Value-Aktien. Darüber hinaus ersetzte das Fondsmanagement einen Teil der Unternehmen aus Japan und der Emerging Markets durch ein Investment in ein Fondskonzept mit Fokus auf chinesische A-Aktien.

Anleihen: Fokus vor allem auf spezielle Marktsegmente

Weiter steigende Inflationserwartungen führten im ersten Halbjahr 2022 zu historisch stark steigenden Anleiherenditen und trieben die Zentralbanken vor sich her. In Folge der stark inflationären Entwicklung schwenkten nahezu alle Notenbanken entwickelter Volkswirtschaften auf einen restriktiveren Kurs.

In diesem Marktumfeld hat das Fondsmanagement die Anlagestrategie in der Anlageklasse Anleihen vor allem auf spezielle Marktsegmente fokussiert. Zu Jahresbeginn wurde noch in kurzlaufende inflationsgeschützte Anleihen investiert. Im Verlauf dieses Halbjahres reduzierte das Fondsmanagement die Anlagen in Schwellenländeranleihen um mehr als 20 %. Zum Ende des Halbjahres wurde aufgrund einer stark überverkauften Situation in diesem Marktsegment eine kleine Beimischung von Euro-Hochzinsanleihen aufgebaut. Um Kursrückgänge in Folge des marktbreiten Renditeanstieges und der Ausweitung der Risikoprämien beispielsweise bei Unternehmensanleihen zu vermeiden, investierte das Fondsmanagement zusätzlich zum Kassebestand einen spürbaren Anteil in ein geldmarktnahes Anlagekonzept.

Allvest Passive Invest – die passive Anlagestrategie im kompakten Überblick

Angesichts des hohen Aktienanteils und der negativen Entwicklung an den Kapitalmärkten verzeichnete auch Allvest Passive Invest im ersten Halbjahr 2022 ein Minus von 11,6 % nach Kosten für das Management der Strategie. Auch das gemanagte Allvest ETF-Portfolio litt unter dem allgemeinen Marktumfeld, zeigte aber im Vergleich zu den wichtigen Marktindizes (zum Beispiel dem S&P 500) eine spürbar weniger negative Wertentwicklung.

Die neben der Wertentwicklung wichtigste Kennzahl einer Anlage ist das Risiko, zumeist ausgedrückt als Volatilität. Hier liegt eine besondere Stärke der Anlagestrategie. Die Volatilität der passiven Strategie lag mit 7,9 % (auf Jahresbasis) nur etwa halb so hoch wie die der großen internationalen Marktindizes. Wir sind langfristig überzeugt, dass unser konsequent breit diversifizierter Ansatz ein besseres Chance-/Risikoverhältnis aufweist.

Ab 1. Juli haben wir einige Änderungen in der Allokation der passiven Anlagestrategie vorgenommen. Wir sehen bei US- und Schwellenländer-Aktien ein höheres Ertragspotenzial als beispielsweise bei europäischen und japanischen Aktien. Folglich haben wir diese Positionen in unserer Allokation erhöht und damit einhergehend insbesondere Aktienpositionen in Europa und Japan reduziert. Zusätzlich haben wir unsere Allokation um eine neue Anlageklasse, Unternehmensanleihen in Schwellenländern, erweitert. Es handelt sich um einen Markt, der sich zunehmend entwickelt und in den wir mit einem ETF investieren können. Das bietet zusätzliche Renditepotenzial und erhöht zusätzlich die Diversifikation. Da erst im Juli umgesetzt, hatten diese Änderungen keinen Einfluss auf die hier berichteten Ergebnisse für das erste Halbjahr.

Sicherungsvermögen als zusätzlicher Stabilisierungsanker

Im schwierigen ersten Halbjahr 2022 hat Allvest als digitales Angebot für Altersvorsorge und Investment seine besonderen Qualitäten erneut unter Beweis gestellt. Allvest kombiniert die besonderen Renditechancen der vom Kunden gewählten Anlagestrategie mit einer Anlage in das Sicherungsvermögen der Allianz. Dieses erweist sich mit einer Gesamtverzinsung von gut 3,2 % für das gesamte Jahr 2022 als stabiler und renditestarker Sicherheitsbaustein, von dem die Kunden mit einer Anlage in Allvest profitieren und der zusätzlichen Raum für Investment in chancenreiche Fondsstrategien schafft.

Ausblick

Die ökonomische Großwetterlage trübt sich weiter ein. Während die Inflationserwartungen für das laufende und das kommende Jahr über alle Regionen weiter nach oben angepasst werden, verringern die Volkswirte ihre Wachstumserwartungen. Die Bewertungen der Aktien haben sich verbessert. So sind die Bewertungen an den internationalen Aktienmärkten insgesamt moderater geworden, sodass einige Märkte außerhalb der USA als günstig bewertet angesehen werden können. Bei US-amerikanischen Aktien sind die Korrekturen der letzten Monate allerdings etwas geringer ausgefallen. Die überhöhten Erwartungen an die Unternehmensgewinne der nächsten drei und fünf Jahre sind ebenfalls zurückgekommen, was Enttäuschungen verringern sollte. Auch wenn die Renditen von Staatsanleihen zwischenzeitlich gestiegen sind und das Ende der nominalen Negativrenditen erreicht scheint, bleiben die Renditeaussichten weiterhin eher moderat. Unternehmens-, Hochzins- und auch Schwellenländeranleihen bieten teils attraktive Renditeniveaus. Das Rückschlagpotenzial im Fall einer Rezession durch eine Ausweitung der Risikoaufschläge sollte in der Portfoliozusammenstellung berücksichtigt werden.

Langfristig bleiben Aktien eine attraktive Anlageklasse für die langfristige Vermögensvorsorge. Durch das gestiegene Renditeniveau sind auch Anleihen wieder deutlich attraktiver geworden. Auch wenn die Schwankungen an den Märkten kurzfristig hoch bleiben sollten, bietet der Kapitalmarkt langfristigen Vorsorgesparern attraktive Möglichkeiten.

Weitergehende Informationen zu den Strategien und zu den verwendeten Anlageinstrumenten sowie zur laufenden Wertentwicklung finden sich auf der Allvest Website.

Allgemeine Hinweise

Investieren birgt Risiken. Der Wert einer Anlage und Erträge daraus können sinken oder steigen. Investoren erhalten den investierten Betrag gegebenenfalls nicht in voller Höhe zurück. Die dargestellten Einschätzungen und Meinungen sind die des Herausgebers und/oder verbundener Unternehmen zum Veröffentlichungszeitpunkt und können sich ändern, ohne dass wir darüber informieren. Die verwendeten Daten stammen aus verschiedenen Quellen und wurden zum Veröffentlichungszeitpunkt als korrekt und verlässlich bewertet. Bestehende oder zukünftige Angebots- oder Vertragsbedingungen genießen Vorrang. Dies ist eine Marketingmitteilung herausgegeben von Allvest GmbH, Königinstraße 28, München, Amtsgericht München, HRB 243249. Die Vervielfältigung, Veröffentlichung sowie die Weitergabe des Inhalts in jedweder Form ist nicht gestattet, es sei denn dies wurde durch Allvest GmbH explizit gestattet.