Markt | 22.03.2023

Inflation – und wie sich der Privatanleger dagegen schützen kann

Bei Inflationsraten von 6 oder 8 % wird Sparen oft zum Minusgeschäft. Was hilft gegen den drohenden Kaufkraftverlust? Die erste, traditionelle Antwort lautet: Aktieninvestments. Ein zweites, ebenso effektives, aber häufig vernachlässigtes Mittel: Ein Sicherheitsbaustein, der mehr auf Diversifikation und mehr auf Rendite setzt als die bekannten Standardlösungen. Allvest bietet beides.

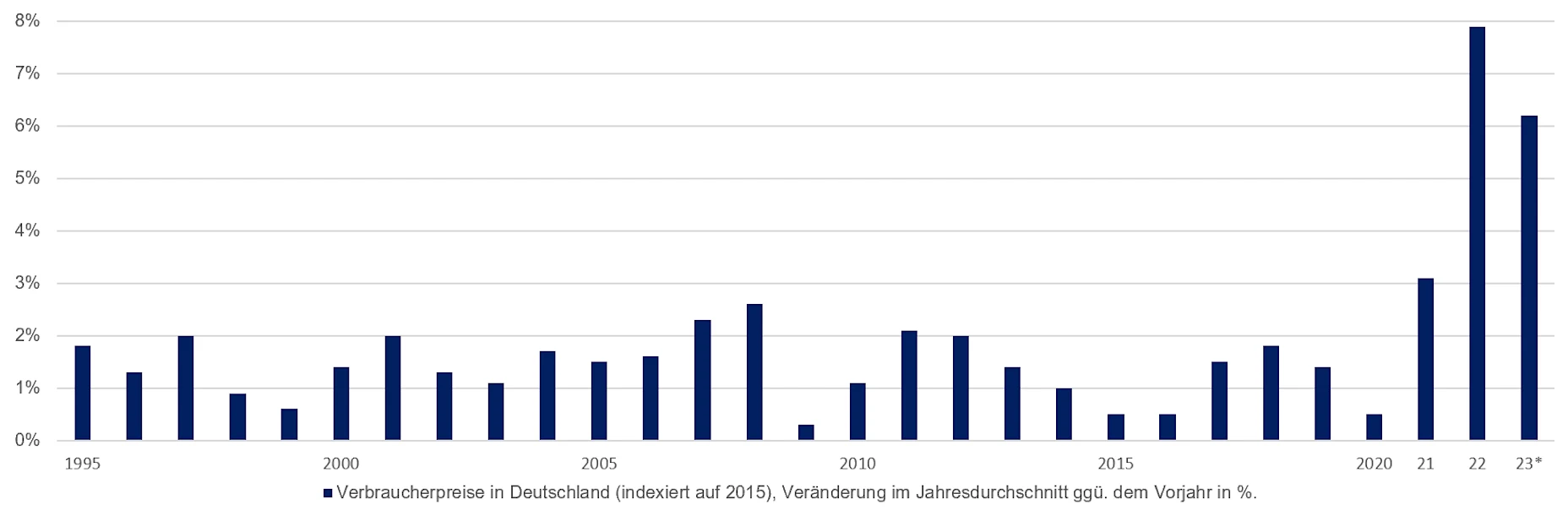

„Inflation“ – das Thema war in Deutschland praktisch von der Bildfläche verschwunden. Seit Mitte der 90er Jahre lag die allgemeine Teuerung fast durchgehend unter 2 %, häufig sogar deutlich darunter. Doch das Bild hat sich gravierend verändert, und 2022 brachte für die Bundesrepublik mit 7,9 % sogar die höchste Preissteigerungsrate ihrer Geschichte. Als Ursachen werden vor allem steigende Energiekosten, der Ukrainekrieg und Probleme in den Lieferketten identifiziert. Wie es weitergeht, ist offen, aber mit der Rückkehr zum mittelfristigen Inflationsziel von 2 % dürfte es länger dauern.

Abb. 1: Inflation in Deutschland 1995 - 2023

Die veränderten ökonomischen Rahmenbedingungen sind ein guter Anlass, auch das eigene Anlageverhalten kritisch zu überprüfen. Reichen die Erträge meiner Anlagen aus, um den Wertverlust durch Inflation auszugleichen? Wie kann ich auch in Zeiten hoher Inflation zumindest die Kaufkraft meines Kapitals erhalten?

Ein erster Schritt: Global diversifiziertes Aktienportfolio

Der erste Teil der Lösung ist naheliegend und relativ einfach umzusetzen. Gegen Geldentwertung hilft eine Kapitalanlage, deren Rendite die Inflationsrate mindestens erreicht. Die Finanzhistorie zeigt, dass dies mittel- bis langfristig vor allem Aktien liefern. Die erste Antwort auf die Frage nach probaten Mitteln gegen Inflation ist daher ein global diversifiziertes Aktienportfolio.

Andreas de Maria Campos, Portfoliomanager Allianz Global Investors, Multi Asset Europe und Manager der aktiven Anlagestrategie der Allvest

Für Anleger, die den relativ hohen Aufwand bei Auswahl, Kauf und Verwaltung eines aus Einzelwerten bestehenden Portfolios scheuen, bietet sich der Kauf geeigneter ETFs und/oder aktiv gemanagter Investmentfonds an.

Allerdings setzt auch hohe Inflation die Gebote der Risikostreuung und Diversifikation nicht außer Kraft. Anleger sollten je nach persönlicher Risikoneigung und Risikotragfähigkeit mehr oder weniger, aber nie das gesamte Kapital in nur einer Anlageklasse anlegen. Aktieninvestments sollten daher mit einem robusten Sicherheitsbaustein kombiniert werden, der das Schwankungsrisiko von Aktien ausgleicht und zugleich renditestark ist.

Die Rendite des Sicherheitsbausteins: Erfolgskritisch, aber häufig vernachlässigt

Bei der Jagd nach 2 oder 3 % Extrarendite auf der Aktienseite wird die wichtige Rolle des Sicherheitsbausteins als Renditebringer jedoch häufig vernachlässigt. Eine gute Performance auf der Aktienseite hilft wenig, wenn sie durch einen renditeschwachen Sicherheitsbaustein wieder verloren geht. Zudem zeigt der Blick auf die vergangenen Jahre: Nicht jeder Sicherheitsbaustein funktioniert in einem turbulenten und von hoher Inflation geprägten Marktumfeld wie erhofft.

Der klassische Sicherheits- und Stabilisierungsanker im Depot sind Anleihen. Von einem soliden Schuldner mit hoher Bonität emittiert, weisen sie neben einer sicheren Verzinsung auch eine stabile Kursentwicklung auf. Das reduziert das Risiko von Verlusten, wenn die Anleihe vor ihrer Fälligkeit verkauft werden soll.

Von diesem Ruf haben Anleihen in den vergangenen Jahren allerdings viel eingebüßt. Lange Zeit litten sie unter Null- und Negativzinsen, und im Zuge des rapiden Zinsanstiegs notierten sie hohe Kursverluste. So verzeichneten die als sicheres Ankerinvestment geltenden 10-jährigen deutschen Bundesanleihen 2022 Kursverluste von in der Spitze bis zu 20 %. Ihre Rendite liegt derzeit bei rund 2,3 % und ist deutlich von einem Inflationsausgleich entfernt (Stand: Mitte März 2023).

Inflationsgeschütze Anleihen, sog. inflation-linked Bonds, sind eine weitere Lösung, jedoch eher etwas für professionelle Anleger. Zudem sind die Kurse in der Vergangenheit bereits deutlich gestiegen, weshalb auch diese Anleihen heute niedrige Renditen versprechen. Sparbuch und Tagesgeld sind zwar wertstabil, allerdings sehr niedrig verzinst. Inflationsschutz durch Gold ist wohl eher eine Glaubensfrage und Krypto-Währungen gehören eh in keinen Sicherheitsbaustein.

Dr. Andreas Ott, Head of Investment Strategy der Allianz Investment Management und Manager der passiven Anlagestrategie der Allvest

Der zweite Schritt: Sicherungsvermögen der Allianz Leben als Inflationsausgleich

Das Sicherungsvermögen der Allianz Leben ist ein globales Anlageportfolio von derzeit rund 260 Mrd. EUR, welches aus Anleihen, Aktien, Immobilien, Erneuerbaren Energien, Infrastrukturanlagen usw. besteht. Es bildet einen stabilen und gleichzeitig renditestarken Sicherheitsbaustein für jedes Portfolio. Durch die Wertstabilität und attraktive Verzinsung ist das Sicherungsvermögen zusammen mit Aktien ein gutes Instrument für Anleger, um sich gegen Inflation zu rüsten.

Bei Allvest profitiert der Kunde mit einer Gesamtverzinsung von derzeit 3,5 % von der attraktiven Rendite des Sicherungsvermögens, die auf der erfolgreichen Anlagestrategie der Allianz beruht. Der Zinsanstieg führte 2022 sogar zu einer leichten Erhöhung der Gesamtverzinsung und nicht, wie bei Anleihen, zu einem Wertverlust.

Allvest setzt auf das Sicherungsvermögen der Allianz in Kombination mit Aktieninvestments

Bei Allvest können Anleger das Sicherungsvermögen der Allianz Leben (Sicherheitsbaustein) nach ihren individuellen Vorstellungen mit einem globalen Aktienportfolio (Renditebaustein) kombinieren. Sie profitieren bei beiden Bausteinen von der globalen Expertise der Allianz und von den günstigen Anlagekonditionen eines Großanlegers. Dieses und die rein digitalen Prozesse ermöglichen die günstigen Kosten, die Allvest bietet. Und auch niedrige Kosten helfen gegen Inflation!