Allvest | 06.04.2023

Aktive und passive Anlagestrategie Allvest – Jahresbericht 2022

Allvest Kunden haben die Wahl – der im Renditebaustein investierte Teil ihres Kapitals wird entweder in eine aktive oder in eine passive Anlagestrategie investiert. Dabei legt die aktive Strategie überwiegend in aktiv gemanagte Investmentfonds, die passive Anlagestrategie in ETFs und Indexfonds an.

Geopolitische Herausforderungen, der Angriffskrieg Russlands in der Ukraine, hohe Inflation und stark steigende Zinsen bildeten 2022 ein extrem herausforderndes Umfeld.

Globale Kapitalmärkte reagierten sowohl bei Aktien als auch bei Anleihen mit starken Kursverlusten.

Von diesem Umfeld konnten sich auch die beiden Anlagestrategien der Allvest nicht abkoppeln und entwickelten sich ähnlich wie der Marktdurchschnitt.

Beide Strategien zeigten weiterhin eine niedrige Schwankungsanfälligkeit. Die Volatilitäten liegen markant unter den Werten der wichtigsten internationalen Aktienindizes.

2022 litten auch die passive und die aktive Strategie unter den sehr schwachen Marktvorgaben und verzeichneten einen Wertverlust von 11,7 % bzw. 15,8 % nach Kosten. Während sie sich hinsichtlich der Performance somit nicht vom Marktgeschehen abkoppeln konnten, ergab sich bei der Volatilität ein positives Bild. In dem sehr unruhigen Umfeld zeichneten sich beide Strategien im Betrachtungszeitraum mit 10,1 % bzw. 10,5 % durch eine geringe Volatilität aus, die markant unter der Schwankungsintensität der wichtigsten globalen Aktienindizes lag.

Weitergehende Informationen zu Anlagegrundsätzen, verwendeten Anlageinstrumenten und zur laufenden Wertentwicklung finden sich auf der Allvest Website. Über den tagesaktuellen Wert ihres Allvest Vertrags können sich Kunden jederzeit in ihrem persönlichen Cockpit informieren. Bei dieser Gesamtschau werden auch die im Sicherungsvermögen der Allianz angelegten Gelder berücksichtigt.

Kapitalmarktumfeld und -entwicklungen im Jahr 2022

Der russische Angriffskrieg gegen die Ukraine löste ab Februar den größten Energiepreisschock seit den Siebzigerjahren aus. Die ohnehin steigende Inflation erhielt dadurch weiteren Schub, die Bundesrepublik erlebte die höchste Inflation ihrer Geschichte.

Zentralbanken weltweit hoben die Leitzinsen aggressiv an, um die aus dem Ruder laufende Inflation zu bekämpfen.

Die Kapitalmärkte erlebten weltweit mit parallel sinkenden Kursen bei Aktien und Renten ein außer-gewöhnliches Jahr. Für Aktienmärkte war es das schlechteste Jahr seit 2008. Einen regelrechten Crash gab es bei den Anleihen. Die Rendite 10-jähriger Bundesanleihen, im Januar noch negativ, stieg bis Ende des Jahres auf über 2,5 %. Kursverluste gab es in fast allen Anlagesegmenten, und das oft deutlich über 10 %.

Das Jahr 20221 war trotz ermutigender Fortschritte bei der Überwindung der COVID-Pandemie in vielen Ländern ein „annus horribilis“ für die Kapitalmärkte. Als Reaktion auf die steigende Inflation strafften die Zentralbanken weltweit ihre Geldpolitik so stark wie seit 40 Jahren nicht mehr. Dies führte zu weitreichenden Verlusten an den Finanzmärkten. Steigende Zinsen bei gleichzeitig fallenden Aktienkursen sorgten an den Kapitalmärkten dafür, dass es kaum „sichere Häfen“ gab. Praktisch bei allen Anlageklassen gerieten die Kurse ins Rutschen. Vor allem die Anleihenmärkte mussten Verluste in historisch ungewöhnlichem Ausmaß hinnehmen.

Im 2. Halbjahr setzten die Aktienmärkte nach den ausgeprägten Verlusten aus dem ersten Halbjahr zu einer Erholungsbewegung an. Der Grund hierfür lag in der Hoffnung vieler Marktteilnehmer begründet, dass die international führenden Notenbanken ihren Zinserhöhungszyklus eventuell doch früher beenden könnten. Im Ergebnis erzielten viele Börsen im 2. Halbjahr ein moderates Plus. Dies reichte jedoch nicht aus, um die Verluste aus dem ersten Halbjahr zu kompensieren. Der weltweite Aktienmarkt, der sehr stark von den USA und dem US-Dollar beeinflusst wird, tendierte in Euro gerechnet allerdings lediglich seitwärts.

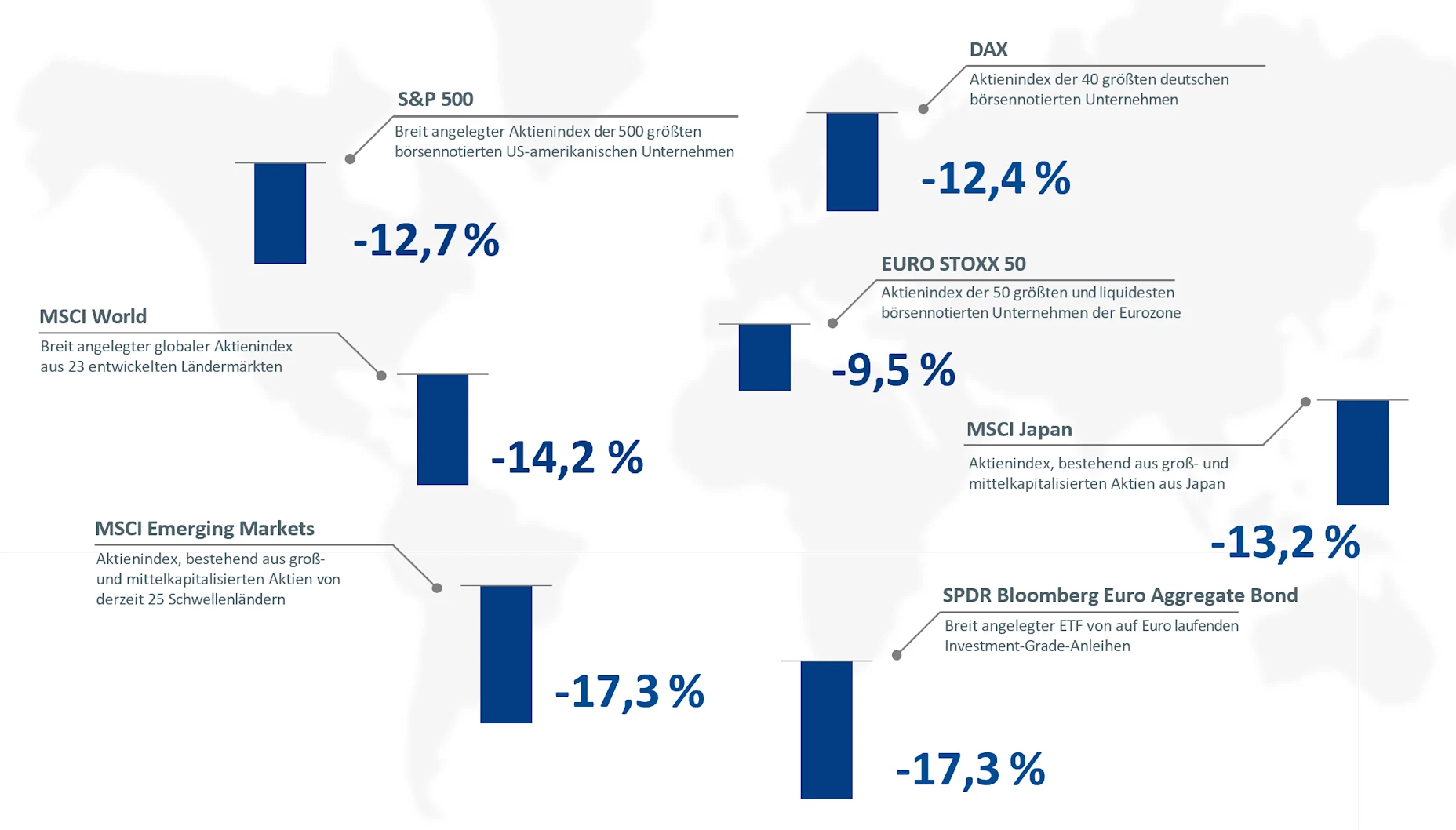

Abb. 1: Wertentwicklung ausgewählter Aktien- und Rentenindizes 2022

Der Blick auf die führenden Aktienindizes weltweit offenbart eine in den verschiedenen Regionen recht ähnliche Entwicklung, zumindest auf Euro-Basis. Die Verluste reichen von -9,5 % (EuroStoxx) bis -17,3 % (MSCI Emerging Markets) und liegen bemerkenswert eng zusammen. Die Volatilitäten lagen zwischen rund 19 % und 23,5 %.

Auf Sektorebene waren Energieaktien ein seltener Lichtblick. Ihre Kurse stiegen deutlich an, weil der Krieg in der Ukraine Angebotssorgen aufkommen ließ. Wachstumsunternehmen aus den Sektoren Kommunikationsdienstleistungen, zyklische Konsumgüter und Informationstechnologie wurden dagegen besonders stark in Mitleidenschaft gezogen, weil die steigenden Zinsen die Gewinnaussichten dämpften. Auch Immobilienunternehmen hatten mit den höheren Zinsen zu kämpfen.

Tab. 1: Wertentwicklung und Volatilität ausgewählter Aktien- und Anleihenindizes 2022

|

|

|

|

|

|

|

|

Wertentwicklung in Euro. Volatilitäten auf Basis von Tagesendkursen. DAX, EuroStoxx 50, S&P 500: Performanceindex. MSCI World, MSCI Emerging Markets, MSCI Japan: Kursindex. BBG EUR Aggr.: Total return.

An den Anleihemärkten dominierten weiterhin die roten Vorzeichen, da die Notenbanken ihre Bereitschaft unterstrichen, den Zinserhöhungskurs ungeachtet möglicher konjunktureller Folgen fortzusetzen. Steigende Zinsen wirken sich grundsätzlich negativ auf die Kurse verzinslicher Anleihen aus. Im Gegenzug steigen deren Renditen an.

Vor diesem Hintergrund gab der Bloomberg Barclays Euro Aggregate als Referenzindex für Euro-Anleihen um 17,3 % nach, der schlechtesten Jahresperformance seiner Geschichte. Insbesondere hochwertige Anleihen litten weiter unter Abgabedruck und verbuchten deutliche Kursrückgänge. Dies gilt insbesondere für Titel mit längeren Laufzeiten, da diese generell stärker von steigenden Zinsen in Mitleidenschaft gezogen werden als Papiere mit kürzeren Fälligkeiten. Entsprechend zogen die Renditen an: US-Staatsanleihen mit 10-jähriger Laufzeit rentierten zeitweise bei über 4 %, deutsche Bundesanleihen mit gleicher Laufzeit lagen zuletzt bei rund 2,4 %.

Etwas differenzierter sah das Bild bei Anleihen aus, die qualitativ schwächer sind und Zusatzrenditen in Aussicht stellen. Hierzu gehören in erster Linie Hochzins- und Schwellenlandanleihen. Sie konnten von der Erholungsbewegung im Herbst und der wieder zunehmenden Risikofreude der Anleger profitieren.

Allvest Active Invest – die aktive Anlagestrategie im kompakten Überblick

Die aktive Anlagestrategie („Allvest Active Invest“) ist eine dynamische Multi Asset-Lösung mit breitem Anlageuniversum, die vorwiegend in chancenorientierte Anlagen (z. B. Aktienfonds) investiert, zur Portfoliostabilisierung allerdings auch wertstabilere Anlageklassen (z. B. Rentenfonds) beimischen kann.

In dem von einer sehr schwachen Entwicklung geprägten Kapitalmarktumfeld verlor auch Allvest Active Invest im Jahresverlauf 15,8 %. In diesem Ergebnis sind alle Kosten für das Management der Strategie bereits enthalten. Die Verluste spiegelten die Entwicklung an den weltweiten Aktien- und Anleihemärkten gleichermaßen wider. Einmal mehr profitieren konnten die Anleger von den Vorteilen der globalen Diversifikation der Strategie. Diese zeigt sich an der sehr niedrigen Volatilität von 10,5 %, die damit nur rund halb so hoch wie die Volatilität der großen internationalen Aktienindizes war.2

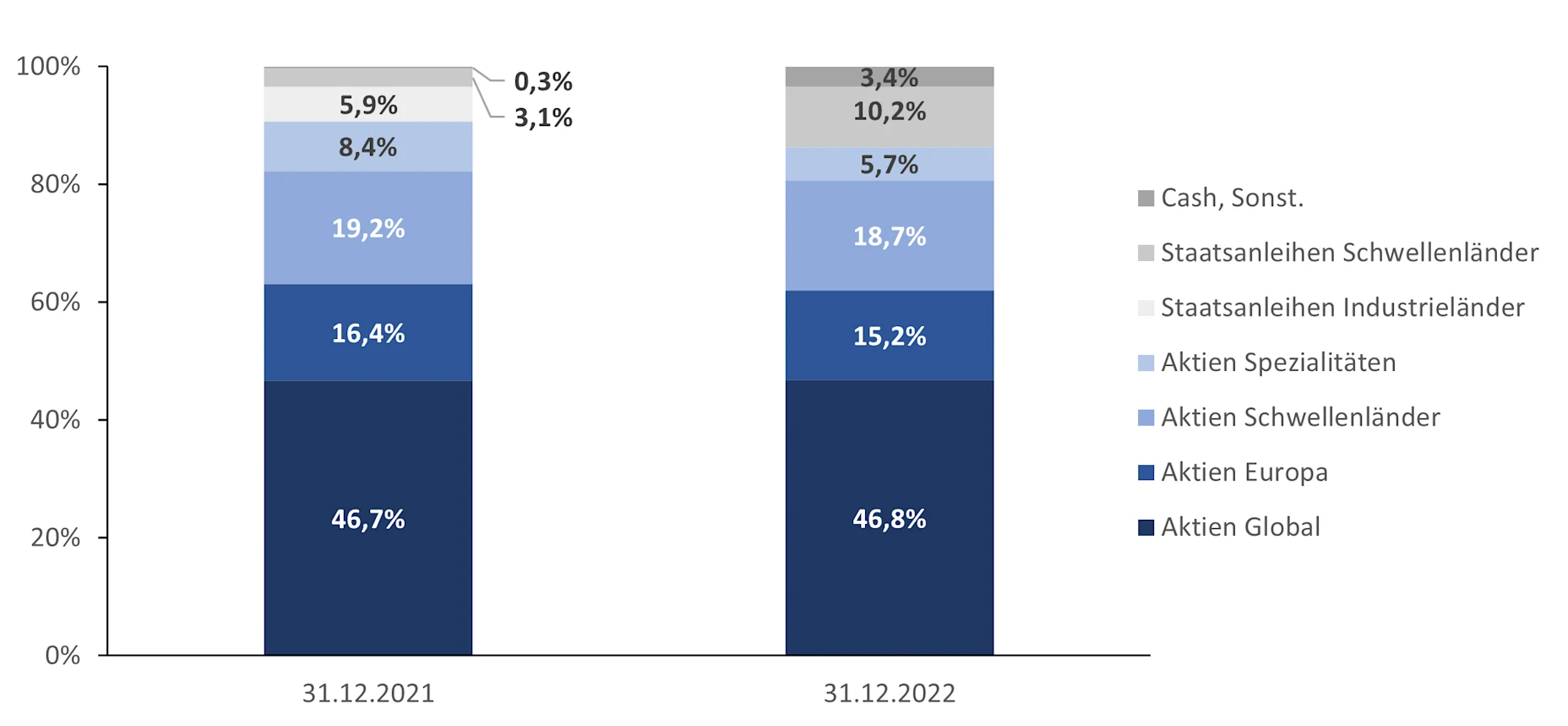

Konzeptgemäß waren die Aktieninvestments die Haupttreiber der Wertentwicklung. Das Fondsmanagement hat auf das sich im Jahresverlauf deutlich eintrübende Marktumfeld reagiert und die Aktieninvestments in der Spitze um ca. 20 % reduziert. Trotzdem konnte sich auch die aktive Strategie nicht gänzlich von den enormen marktbreiten Kursrückgängen an den internationalen Aktien- und Anleihenmärkten entziehen. Die Beimischung von Rohstoffinvestments und spezieller Aktiensegmente zahlte sich dennoch für Anleger positiv aus.

Aktien: Fondsmanagement setzt auf Substanztitel und Rohstoffinvestments

Deutlich steigende Marktzinsen führten gemeinsam mit explodierenden Energie- und Rohstoffpreisen zu Rezessionsängsten bei vielen Marktteilnehmern. In diesem Umfeld brachen zahlreiche Aktienmärkte im Jahresverlauf deutlich ein. Lediglich wenige Sektoren wie bspw. Energie und Rüstung konnten in dem auch geopolitisch dominierten Marktumfeld noch Kurszuwächse erzielen.

Die zeitweise deutliche Reduzierung der Aktienquote von in der Spitze rund 20 % hat Kursrisiken mit Blick auf das schwache Marktumfeld begrenzt. Darüber hinaus hat das Fondsmanagement die gewählten Anlagen repositioniert. 2021 präferierten wir im freundlicheren Marktumfeld Wachstumstitel und konnten so einen Mehrertrag zum breiten Aktienmarkt erzielen. 2022 haben wir einen Großteil dieser Positionen aufgelöst und in weniger zinssensitive Titel, sogenannte Substanztitel, investiert. Darüber hinaus haben wir Rohstoffinvestments beigemischt. Da Rohstoffe im vergangenen Kalenderjahr die einzige Anlageklasse mit einer positiven Performance war, hat sich diese Beimischung ausgezahlt, auch wenn in der Rückbetrachtung eine höhere Gewichtung noch besser gewesen wäre.

Abb. 2: Portfolioallokation Allvest Active Invest 2022

Die großen marktbreit investierenden Aktienfondskonzepte haben sich in etwa mit dem breiten Markt entwickelt. Die Beimischung des ISHARES US VALUE ESG USD A ab Mitte Februar und Anfang Mai haben sich positiv auf die Wertentwicklung ausgewirkt. Der Fonds fokussiert sich auf US Substanzwerte (sogenannte Valuetitel) und verlor im genannten Zeitraum lediglich 5 % an Wert. Demgegenüber büßte der breite US-amerikanische Markt gemessen am S&P 500 im vergleichbaren Zeitraum ca. 10 % ein - der Kursrückgang konnte somit um ca. die Hälfte begrenzt werden.

Im Juli wurde ein Fondskonzept mit Fokus auf den Aktienmarkt in Groß-Britannien aufgebaut. Bis zum Jahresende 2022 wurde ein leicht negatives Ergebnis in Euro von -3,5 % erzielt, während im Vergleichszeitraum der globale Aktienmarkt 7 % verlor. Die im Vergleich etwas geringere Performance im Vergleich zum MSCI Europe, der in dem Zeitraum ein ungefähr ausgeglichenes Ergebnis erzielt, resultierte aus der schwächeren Entwicklung des britischen Pfund.

Seit Juni wurde auch eine erste Position in chinesischen Aktien aufgebaut. Diese hat sich deutlich unterdurchschnittlich im Vergleich zum globalen Aktienmarkt entwickelt. Negativ bemerkbar hat sich hier u. a. das lange Festhalten der chinesischen Regierung an der Null-Covid-Politik bemerkbar gemacht.

Als Rohstoffinvestment haben wir beispielsweise den Allianz Commodities I EUR beigemischt. Dieses Investment konnte 2023 einen Wertzuwachs von mehr als 11 % erzielen und hat damit positiv zur Entwicklung beigetragen.

Anleihen: Fokus weiter auf wenige ausgewählte Marktsegmente

Extrem gestiegene und sich verfestigende Inflationserwartungen führten 2022 zu historisch stark steigenden Anleiherenditen und trieben die Zentralbanken vor sich her. Zahlreiche Notenbanken, insbesondere die Fed, die EZB und die Bank of England, schwenkten auf einen äußerst restriktiven Kurs.

In diesem Marktumfeld hat das Fondsmanagement die Anlagestrategie in der Anlageklasse Anleihen vor allem auf spezielle Marktsegmente fokussiert. Zu Jahresbeginn wurde noch in kurzlaufende inflationsgeschützte Anleihen investiert. Im Verlauf dieses Halbjahres reduzierte das Fondsmanagement die Anlagen in Schwellenländeranleihen um mehr als 20 %. Um Kursrückgänge in Folge des marktbreiten Renditeanstieges und der Ausweitung der Risikoprämien beispielsweise bei Unternehmensanleihen zu vermeiden, investierte das Fondsmanagement zusätzlich zum Kassebestand einen spürbaren Anteil in ein geldmarktnahes Anlagekonzept. Insgesamt entwickelten sich die Anleiheinvestments leicht negativ, beeinflussten insgesamt allerdings konzeptbedingt die Gesamtperformance der Strategie nur sehr gering.

Allianz Active Invest in den ersten beiden Monaten 2023

Die kräftigen Zugewinne vom Januar gaben globale Aktien im Februar zum Teil wieder ab. Hoffnungen auf ein baldiges Ende des Zinsanhebungszyklus der Zentralbanken wurden durch die stärker als erwartet ausfallenden Konjunkturdaten sowie durch restriktive Äußerungen von Zentralbankvertretern zunichte gemacht. Aktien aus den USA und den Schwellenländern notierten zum Monatsende im Minus. In Europa und Japan waren dagegen moderate Kursgewinne zu verzeichnen.

Globale Anleihen konnten ebenfalls zulegen, da der sinkende Inflationsdruck Hoffnungen auf ein baldiges Ende des Zinsanhebungszyklus der Zentralbanken nährte. Allerdings mussten insbesondere globale Staatsanleihen im Februar erneut Verluste hinnehmen, da Spekulationen über eine baldige Kursänderung der Zentralbanken hin zu einer lockereren Geldpolitik als verfrüht erschienen.

Neben einer breiten, weltweiten Diversifizierung über Regionen und Themen erscheint in dieser Situation eine defensive Positionierung der Vermögensanlagen sinnvoll. Bei Aktienanlagen favorisieren wir derzeit Europa, gefolgt von Asien. Qualitativ hochwertige Value- und Wachstumstitel bieten bei einer sorgfältigen Titelauswahl Chancen.

Das Anlagemanagement wird im Rahmen des aktiven Managements und einer langfristig orientierten Anlagestrategie weiterhin die Märkte kontinuierlich analysieren und - sofern notwendig - erforderliche Anpassungen vornehmen. Denn für eine erfolgreiche Anlagestrategie bleibt aus unserer Sicht weiterhin eine breite Streuung der Anlagen unter Nutzung renditeträchtiger Marktsegmente sowie ein aktives Management der Vermögensanlage entscheidend. Genau diese Kombination bietet Allvest Active Invest.

Allvest Passive Invest – die passive Anlagestrategie im kompakten Überblick

Die passive Anlagestrategie ist eine dynamische Multi Asset-Lösung mit breitem Anlageuniversum, die vorwiegend in chancenorientierte Anlagen wie internationale Aktien und Schwellenländeranleihen investiert. Zusätzlich können bei Bedarf auch sicherheitsorientierte Anleihen beigemischt werden, die eine flexiblere Reaktionsmöglichkeit bei Marktveränderungen ermöglichen. Je nach Markteinschätzung können sowohl sicherheits- als auch chancenorientierte Anlageklassen gegenüber der aktuellen Aufteilung über- oder untergewichtet werden.

Abgebildet wird die Anlagestrategie im Wesentlichen durch kosteneffiziente, passive Anlageinstrumente wie ETFs und Indexfonds. Diese verfolgen - im Gegensatz zu aktiv gemanagten Fonds – das Ziel, die Rendite eines zugrundeliegenden Marktindex abzubilden und nicht dessen Performance zu übertreffen.

Allvest Passive Invest hat 2022 mit einem Minus von 11,7 % abgeschlossen. In diesem Ergebnis sind bereits alle Kosten für das Management der Strategie enthalten. Die Wertschwankungen lagen über das Jahr gesehen mit einer Volatilität von 10,1 % auf einem vergleichsweise niedrigen Niveau.3

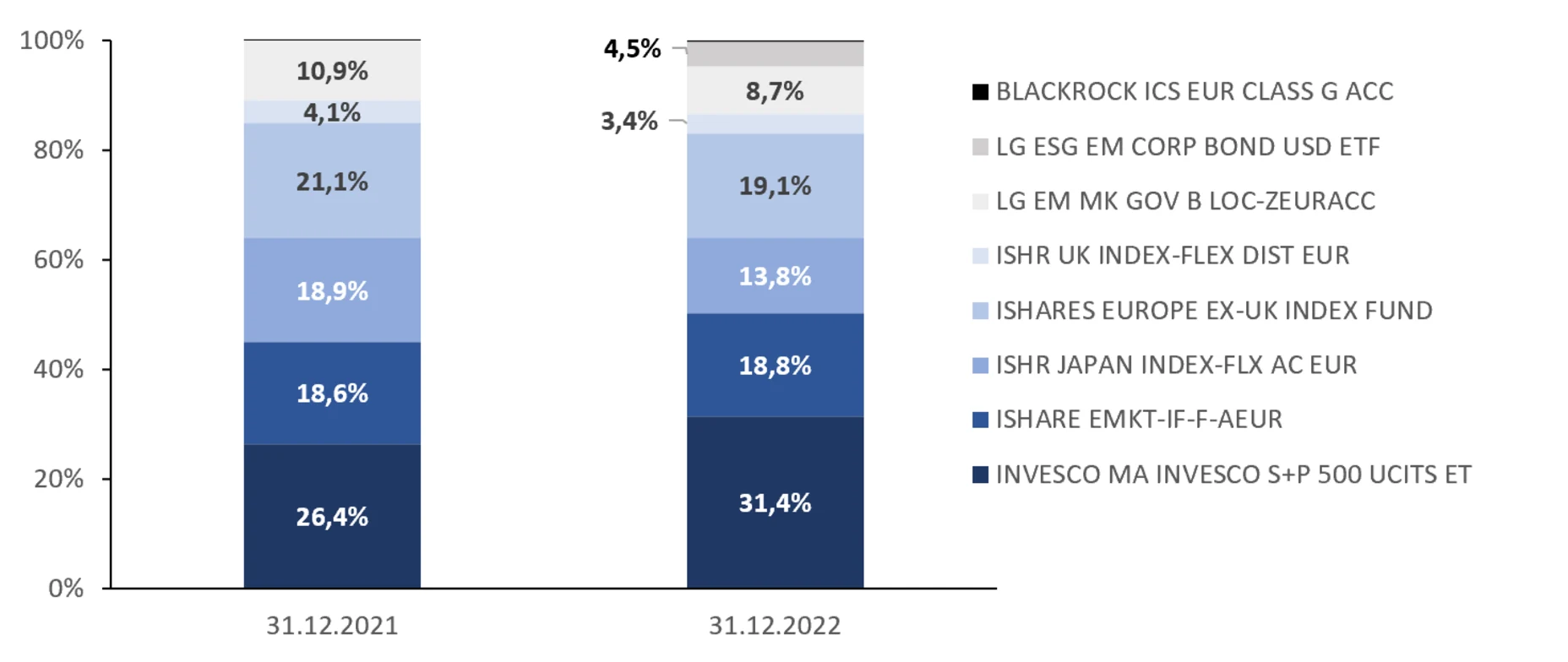

Abb. 3: Portfolioallokation Allvest Passive Invest 2022

Entwicklung der passiven Anlagestrategie 2022 im Detail

Zum Jahresbeginn bildeten fünf Aktien-ETFs bzw. Indexfonds auf die fünf großen Regionen USA, Schwellenländer, Europa, Großbritannien und Japan den Schwerpunkt der Kapitalanlage. Als Beimischung diente ein Fonds auf Staatsanleihen in Schwellenländern, die attraktive Renditechancen bieten.

Aufgrund der unterschiedlichen Wertentwicklung in der Strategie und einer veränderten Markteinschätzung wurde zur Mitte des Jahres die Zusammensetzung der Strategie und die Gewichte der einzelnen Instrumente leicht angepasst und optimiert. Bei den Aktien wurde das US-Gewicht erhöht und auch Schwellenländeraktien stärker gewichtet, parallel dazu die anderen Regionen etwas zurückgenommen. Insgesamt diente das der Abbildung eines besseren Rendite-Risikoprofils. Die Renten-Allokation wurde nochmals leicht erhöht und vor allem ein weiterer Indexfonds mit Schwellenländer-Unternehmensanleihen aufgenommen. Es handelt sich dabei um einen sehr interessanten Markt, der sich immer besser entwickelt und für den inzwischen auch sehr gute passive Investmentstrategien verfügbar sind. Neben zusätzlichen Renditechancen bietet das für die Anlagestrategie der Allvest vor allem auch besseres Diversifikationspotential. Insgesamt reduzierte sich die Aktienquote über das Jahr gesehen von rund 89 % auf gut 86 %, während der Anteil der Renten entsprechend von rund 11 % auf gut 13 % stieg.

Systematischer und regelbasierter Investmentprozess der AIM

Allvest Passive Invest folgt einem innovativen, regelbasierten und intelligentem Investmentprozess, der von Allianz Investment Management SE (AIM) entwickelt wurde: Durch den Einsatz unseres OPTIMIZER-Algorithmus leiten wir aus über 10.000 Kapitalmarktszenarien eine ganzheitliche strategische und taktische Asset Allokation ab. „Ganzheitlich“ bedeutet eine gleichzeitige Berücksichtigung der strategischen Stoßrichtung des Sicherungsvermögens von Allianz Leben und der Anlagestrategie von Allianz Passive Invest. Im nächsten Schritt setzen wir die abgeleitete taktische Portfoliostruktur mit kosteneffiziente ETFs und Indexfonds um.

Allvest Passive Invest in den ersten beiden Monaten 2023

Die passive Anlagestrategie ist mit unveränderter Allokation in das neue Jahr gestartet und hat in einem insgesamt freundlichen Umfeld bis Ende Februar 4,2 % zugelegt. Damit folgte Allvest Passive Invest der fundamentalen Entwicklung, die sich in den ersten Wochen des Jahres deutlich positiver gestaltete als zuvor erwartet.

Die globalen Krisen sind jedoch noch nicht gelöst, die angesprochenen Faktoren – deutlich steigende Inflationsraten, damit einhergehend die tatsächliche und eine mögliche weitere geldpolitische Straffung, die Möglichkeit einer Rezession – nicht ausgestanden. Die hohe Volatilität, die sich jetzt ein Stück weit beruhigt hat, kann zurückkommen. Daher bleibt das Fondsmanagement weiter vorsichtig, die Vorbereitung auf mögliche negative Szenarien bleibt auf der Tagesordnung.

Ausblick

Auch im Jahr 2023 stehen Anleger vor Herausforderungen: Die Inflation, die sich mit einem großen Auftritt zurückgemeldet hat, kann als deutliches Zeichen für zyklische und strukturelle Ungleichgewichte zwischen Angebot und Nachfrage in der Weltwirtschaft gewertet werden. Diese Verwerfungen wurden in erster Linie durch übermäßige geld- und fiskalpolitische Anreize in Verbindung mit strukturellen Veränderungen (Stichworte: Demografie, Deglobalisierung, Dekarbonisierung) und exogenen Schocks (COVID, Ukraine) verursacht. Um auf einen nachhaltigen Wachstumspfad zurückzukehren und die Inflation wieder auf das Zielniveau der Zentralbanken zu bringen, wird die Weltwirtschaft auf dem Weg zurück ins Gleichgewicht einen längeren zyklischen und strukturellen Anpassungsprozess durchlaufen müssen.

Das Bankenbeben im März führte an den Märkten zu großer Nervosität und ließ Erinnerungen an die globale Finanzkrise aufkommen. Das konzertierte und entschlossene Auftreten von Aufsichtsbehörden, Notenbanken und politischen Verantwortungsträgern sollte jedoch helfen, das Risiko einer weiterreichenden Banken- und Finanzmarktkrise zu vermindern. Derzeit ist das Finanzsystem robust, die Volatilität dürfte trotzdem hoch bleiben und Aktien und andere chancenreiche Vermögenswerte vorerst weiterhin kräftigen Kursschwankungen unterliegen. Es wird insbesondere zu sehen sein, inwieweit die absehbare konjunkturelle Abschwächung die Gewinne der Unternehmen beeinträchtigt. Dabei ist allerdings zu berücksichtigen, dass die Bewertung vieler Märkte inzwischen deutlich attraktiver als noch vor einem Jahr ist.

Auch die Perspektiven für Anleihen erscheinen inzwischen deutlich günstiger. Sie bieten vielerorts wieder interessante Kupons und dürften insbesondere in einer Phase rückläufigen Wirtschaftswachstums von den Anlegern gesucht bleiben, was die Chance auf zusätzliche Kursgewinne eröffnen würde. Allerdings ist zu erwarten, dass das Ende des Zinserhöhungszyklus noch nicht erreicht wurde. Hochzins- und Schwellenlandanleihen bieten unseres Erachtens unter Renditeaspekten selektiv inzwischen wieder gute Renditechancen, sodass wir hier weitere Zukäufe erwägen.

Die Manager der beiden Allvest Anlagestrategien werden im Rahmen einer langfristig orientierten Anlagestrategie die Märkte weiterhin kontinuierlich analysieren und - sofern notwendig - erforderliche Anpassungen vornehmen. Für eine erfolgreiche Anlagestrategie bleibt auch in Phasen erhöhter Unsicherheit eine diversifizierte Anlage über verschiedene Anlageklassen, regional, sektoral und thematisch breit gestreut, entscheidend.

Weitergehende Informationen zu den Strategien und zu den verwendeten Anlageinstrumenten sowie zur laufenden Wertentwicklung finden sich auf der Allvest Website.

1 Für eine detaillierte Darstellung des ersten Halbjahrs siehe Halbjahresbericht 2022.

2 Andreas de Maria Campos (Allianz Global Investors) spricht in diesem Interview über die Entwicklung der aktiven Anlagestrategie im Jahr 2022.

3 Zur Performance der Passiven Anlagestrategie 2022 äußert sich Dr. Andreas Ott (Allianz Investment Management) in diesem Videointerview.

Allgemeine Hinweise

Investieren birgt Risiken. Der Wert einer Anlage und Erträge daraus können sinken oder steigen. Investoren erhalten den investierten Betrag gegebenenfalls nicht in voller Höhe zurück. Die dargestellten Einschätzungen und Meinungen sind die des Herausgebers und/oder verbundener Unternehmen zum Veröffentlichungszeitpunkt und können sich ändern, ohne dass wir darüber informieren. Die verwendeten Daten stammen aus verschiedenen Quellen und wurden zum Veröffentlichungszeitpunkt als korrekt und verlässlich bewertet. Bestehende oder zukünftige Angebots- oder Vertragsbedingungen genießen Vorrang. Dies ist eine Marketingmitteilung herausgegeben von Allvest GmbH, Königinstraße 28, München, Amtsgericht München, HRB 243249. Die Vervielfältigung, Veröffentlichung sowie die Weitergabe des Inhalts in jedweder Form ist nicht gestattet, es sei denn dies wurde durch Allvest GmbH explizit gestattet.